Las reservas bajan a velocidad, el FMI decide si libera o no más dólares y el riesgo de otra vuelta de la megadevaluación macrista

Los dólares no alcanzan

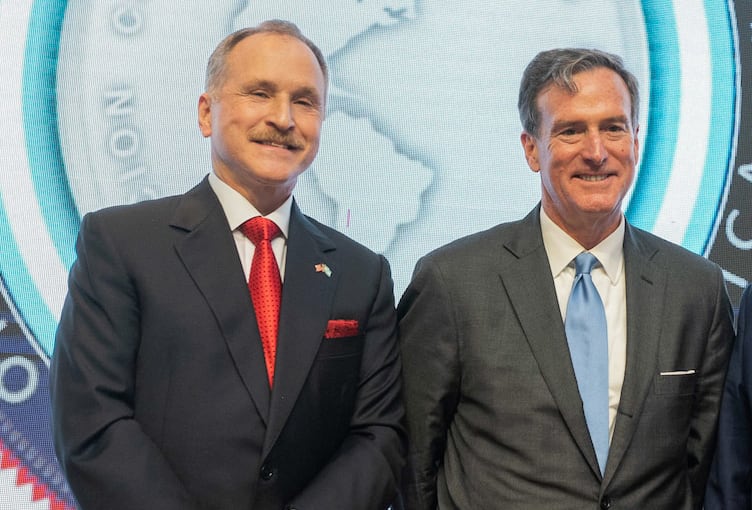

El Fondo quiere comprometer al candidato presidencial más votado en las PASO antes de autorizar el giro de 5400 millones de dólares. En la decisión política del FMI de si vienen o no esos recursos se definirá la forma en que terminará su gobierno Mauricio Macri.