Tres años de gracia, 62 por ciento de reducción de intereses y 5,4 por ciento de quita de capital

El Gobierno presentó la oferta de canje de deuda

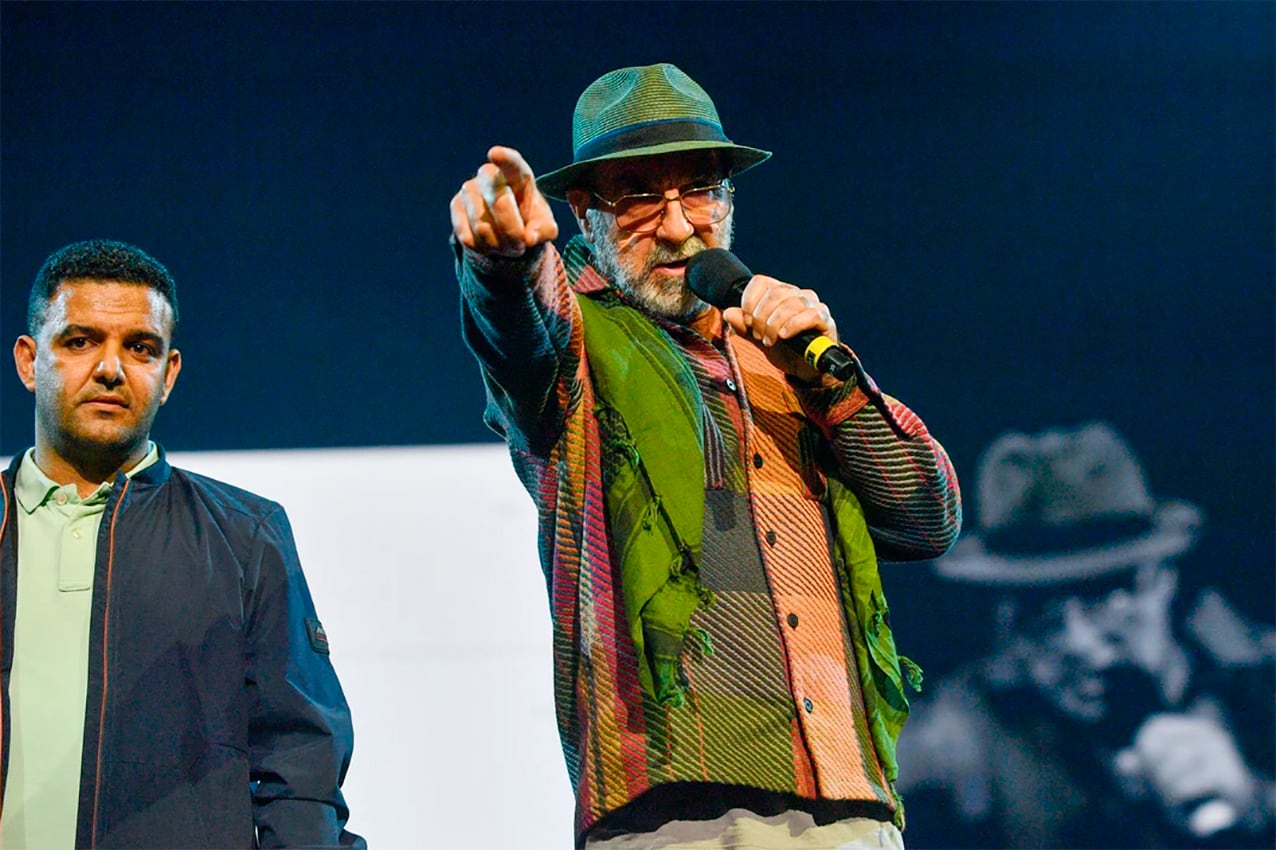

El ministro de Economía, Martín Guzmán, también adelantó que los años pedidos de no pagar ni capital ni intereses a los acreedores externor es el mismo que se solicitará al Fondo Monetario por la monumental deuda que contrajo el gobierno anterior.