Con las cartas ya lanzadas en la mesa de negociación, las dos opciones que existen en el canje de deuda de legislación extranjera son favorables para la posición argentina.

Si se llega a un acuerdo con la mayoría de los acreedores externos, en un porcentaje que permita neutralizar la posibilidad de intervención de los fondos buitre, se despejará el horizonte fiscal y financiero de los próximos años. Habrá, fundamentalmente, una liberación de recursos públicos, que antes iban a pagar intereses de la deuda, para destinarlos a la reconstrucción de la economía.

Si no hay acuerdo y los acreedores externos fuerzan el escenario de cesación de pagos, también se despejará el horizonte financiero y fiscal de los próximos años para comenzar a recuperar la estructura productiva, laboral y social.

A diferencia del default 2001 y canje posterior en 2005, en esta negociación Argentina cuenta con amplio apoyo local de fuerzas políticas y sociales, y externo con el FMI y el G20.

Hoy los acreedores más duros están solos en esta batalla, más aún en un contexto mundial de crac global en el cual los quebrantos que acumulan son monumentales. Además de la expansión de una deslegitimación social sobre el funcionamiento de la actual fase del capitalismo global dominado por las finanzas que generó semejante desquicio junto a la pandemia del coronavirus.

La siguiente foto, la de la niña intervenida con la bandera argentina enfrentando al toro de Wall Street, es de una lectora que prefiere no poner el crédito a esa expresión creativa, que expone la belleza del arte para explicar la negociación que está encarando el gobierno de Alberto Fernández.

Paso a paso

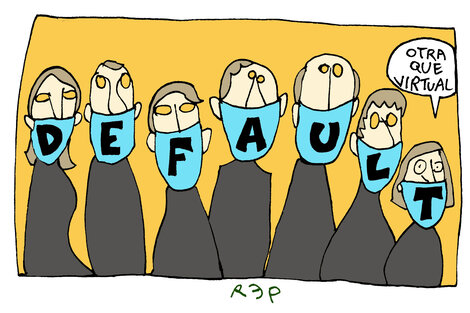

La oferta de canje de bonos con legislación extranjera en default virtual es el primer paso del programa de sostenibilidad de la deuda diseñado por el ministro Martín Guzmán.

El segundo será la refinanciación de la deuda con el Fondo Monetario Internacional, negociación que ya comenzó en intercambios informales y de buen entendimiento de Guzmán y Sergio Chodos, el argentino director por el Cono Sur ante el directorio del organismo, con autoridades del Fondo.

En la presentación en Olivos ante gobernadores, el ministro adelantó que propondrá al FMI un período de gracia de tres años, el mismo plazo que está incluido en la oferta a los acreedores externos, en un programa global para extender el cronograma de deuda a diez años.

El tercer paso es avanzar en una oferta similar no igual para la deuda en dólares con legislación nacional. El pago de capital e intereses de esos bonos ya fue postergado hasta el año próximo, pero en el decreto que dispuso esa medida se facultó al ministro Guzmán a realizar antes una reestructuración, que va a presentar luego de cerrada la etapa con acreedores externos.

El cuarto paso está incluido en el documento "Lineamientos para la sostenibilidad de la deuda" de Guzmán. En uno de los puntos dice: "se supone que los repagos de capital de la deuda con las instituciones financieras internacionales (excluyendo al FMI) se refinancian perpetuamente a la tasa de interés nominal promedio actual"

Ejercicio

Para llegar a la oferta de canje de bonos a los acreedores, el equipo económico construyó un esquema macroeconómico y financiero para definir la sostenibilidad de la deuda.

A partir de datos de las principales variables y con una serie de supuestos construyó un sendero de crecimiento económico y de consolidación fiscal. Definió una convergencia fiscal que no implicara ajuste social y dejara un margen de maniobra para empezar a pagar la deuda.

Otra guía fue proyectar el sector externo, determinando comportamientos de exportaciones e importaciones. O sea, un modelo macro de superávit fiscal y externo para dar espacio para que la economía pueda recuperarse y generar un flujo de fondos para mejorar la capacidad de pago. Esto implicaba encontrar un flujo de pagos que una economía en crecimiento y sin costos sociales pudiera tolerar.

A partir de ese modelo, que está cuantificado para cada variable y para cada uno de los próximos años, se montó el esquema de estructura financiera.

Con la colaboración de bancos asesores, el equipo de Guzmán definió un menú de nuevos bonos que pueda garantizar liquidez para los inversores en futuras negociaciones en el mercado. Por eso se emitirán tres bonos para los del período macrista, y otros dos para dos del canje 2005.

Una de las claves de la oferta es la estrategia de votación para que sea aceptada. Se denomina "dual limb", y consiste en agrupar los bonos a canjear por plazos de vencimientos (corto, mediano y largo plazo). En cada grupo hay varios bonos y la forma de aceptación requiere una doble votación: el 66 por ciento del grupo y el 51 por ciento de cada bono.

Si se alcanza ese umbral se arrastra al resto, dejando sin chance a los fondos buitre.

Esas condiciones no estuvieron presentes en el canje 2005 y por eso aparecieron los buitres. Después de la traumática experiencia con el juez Thomas Griesa que en el juicio por el default se inclinó por la posición buitre pese a la adhesión del 92,4 por ciento del total de acreedores (con los canjes 2005 y 2010), se establecieron esas cláusulas de aceptación anti buitres.

Profesional

Durante estos meses, medios de comunicación se dedicaron a amplificar las opiniones de los acreedores menospreciando el trabajo del ministro Martín Guzmán y su equipo.

"Académico", "inexperto", "ignorante del funcionamiento del mercado", fueron algunas de las definiciones que dejaron caer sobre Guzmán. Incluso adelantaban que no iba a cumplir con el estricto cronograma que se había autoimpuesto hasta la presentación de la oferta, que era fin de marzo.

Pese al crac bursátil global y el colapso económico por el coronavirus, Guzmán apenas extendió dos semanas el plazo dispuesto en el plan de oferta.

Le pedían que presentara el plan económico previo al lanzamiento de la oferta, y lo hizo con los "Lineamientos de sostenibilidad de la deuda" . Que no les gusten esos postulados y la oferta es otra cuestión, pero la rigurosidad del trabajo y de las cifras son muy claras.

Los voceros mediáticos de los acreedores deberían ser más prudentes en la obsecuencia al poder financiero porque están al borde del ridículo, aunque corren con la ventaja de la impunidad.

El ministro demostró seriedad, profesionalidad y habilidad para tejer una alianza con el FMI para definir los términos de la negociación con los acreedores. La oferta es consistente y sólida técnicamente, tanto en la cuestión financiera como en el programa fiscal y del sector externo para dar sustentabilidad a la deuda.

Acreedores

Quienes conocen detalles de la negociación con bancos y fondos de inversión que acercaron propuestas relatan que no sólo discutían escenarios financieros, sino también la política económica. "Todo era muy poco constructivo de parte de ellos", en referencia a los acreedores, aclarando que en contactos informales con bancos "lo que traían era imposible de aceptar por plazos y tasas de interés".

Guzmán y su equipo ya hicieron la tarea que se habían comprometido y ahora será el turno de los acreedores. Tendrán 20 días desde el lanzamiento formal de la oferta para decidir si participan del canje de bonos o prefieren quedarse sin nada y empezar un largo periodo de transitar los tribunales de Nueva York.

A diferencia de los buitres pasados, que estaban dulces por años de ganancias extraordinarias en el casino global, en estos momentos los principales acreedores contabilizan pérdidas monumentales y no precisamente por los bonos argentinos.

Por la deuda argentina sólo están ansiosos los dueños de grandes medios de comunicación locales, poseedores de bonos en sus patrimonios, y los acreedores externos. El riesgo financiero mayúsculo que existe hoy no es un eventual default de Argentina, sino el estallido de una cadena de defaults de deudas soberanas y corporativas en las economías desarrolladas y emergentes.

Amenazas

Alberto Fernández recordó la salida del default durante el gobierno de Néstor Kirchner, señalando que antes como ahora primero hay que crecer para después poder pagar. En esa instancia hubo amenazas e igual el canje de deuda en cesación de pagos fue un éxito para Argentina.

Consejos, advertencias e intimidaciones de banqueros, del FMI y economistas del establishment expresados durante los 38 meses que duró el default 2001, quedaron desubicados con el resultado del trueque de papeles.

La virtud de la negociación fue la de no quedar atrapados de esas presiones, la misma que tiene ahora la dupla Fernández-Guzmán.

La diferencia sustancial de los escenarios de un acuerdo o de un default es en términos políticos. En el primero, el Gobierno eliminará ese frente conflictivo y los principales acreedores externos, que son los grandes fondos de inversión (BlackRock, Templeton, Fidelity, Pimco, Gleylock), podrán empezar una nueva etapa de negocios con los bonos argentinos.

En el segundo, el default virtual que dejó el gobierno de Mauricio Macri se convertirá en uno abierto, y los grandes perdedores serán los acreedores mientras que la administración Fernández tendrá que transitar los próximos años bajo la presión política de financistas y sus atentos voceros locales.

En esa instancia se verá si las amenazas de insolentes ejecutivos de esos fondos de inversión proclamadas al ministro de Economía de un país soberano se concretan o quedan sólo en una carta fallida de negociación de los acreedores.

Alejandro Bercovich, en su habitual panorama de los viernes en BAE, las detalló:

* "Yo no sé si ustedes tienen claro con quiénes se están metiendo. Nosotros tenemos espaldas y podemos sentarnos a esperar a negociar con otro gobierno que entienda a los mercados. Como los entendía el gobierno anterior".

* "Vimos otro ministro (en referencia al griego Yanis Varoufakis) con ideas parecidas a las tuyas. Con otros modales, sí. Pero parecido a vos. Mirá que él se fue, vino otro y nosotros salimos ganando".

* "Lo que nos tienen que mostrar es un sacrificio que duela".

* "El FMI ya cambió una, dos, varias veces. El DSA (análisis de sustentabilidad de la deuda) lo hizo el staff, no el board. Y al staff lo podemos cambiar todas las veces que queramos".

Impagable

Como se sabe, aunque los acreedores lo ocultan, la historia de los defaults muestra que en una escenario económico mundial de relativa normalidad, que no es precisamente el de ahora, los países que se liberan de pagar la deuda registran luego un crecimiento fuerte y sostenido.

Si antes del crac bursátil global la Argentina no tenía capacidad de pago de la deuda, después del derrumbe lo tiene mucho menos.

La deuda que dejó Macri es impagable. La deuda pública bruta alcanzó el 88,8 por ciento del PIB a fin del año pasado, porcentaje que al final de este trimestre habrá avanzado unos puntos adicionales por el estancamiento de la economía. A fines de 2018, ese indicador de solvencia era de 52,6 por ciento.

El dato todavía más impactante fue el aumento espectacular de la proporción de esa deuda en moneda extranjera en relación al PIB: subió de 35,2 por ciento en 2015 al 69,0 por ciento en diciembre de 2019. Casi se duplicó la exigencia de deuda en dólares, divisas que son escasas para el sector público.

Esa pésima administración de las finanzas públicas derivó en que los intereses de deuda a pagar hayan alcanzado niveles de precrisis 2001. El total de pagos de intereses (incluido el sector intrapúblico) subió al 18,2 por ciento de los ingresos.

Las necesidades brutas de financiamiento del sector público en cuatro años de macrismo se duplicaron generando desequilibrios fiscales que atentan contra la sostenibilidad de la deuda, al pasar del 11 por ciento en 2015 al 22 por ciento proyectado en 2020.

Riesgo moral

Un eventual default será una carga pesada para el gobierno de Alberto Fernández, pero nunca será tan agobiante como un acuerdo que implique un ajuste fiscal para pagar deuda que signifique mayores restricciones para la mayoría de la población, como pretenden los acreedores.

Esos poderosos fondos de inversión desembarcaron en esta plaza de la mano de quien fuera ministro de Finanzas y después presidente del Banco Central, Luis Caputo, de Mauricio Macri.

Ese mesadinerista puesto a manejar las finanzas públicas convocó a esos fondos altamente especulativos para la compra de bonos argentinos, hasta el delirante título a 100 años a una tasa de retorno inicial de 7,9 por ciento anual.

Otro abre puerta de esos fondos al gobierno de Macri fue el titular del HSBC en Argentina, Gabriel Martino. Con el cambio de gobierno, la casa matriz de ese banco inglés tuvo la prudencia de rescatar a Martino de Buenos Aires para enviarlo a su sede en Londres.

Del mismo modo que el FMI es corresponsable del desastre de la deuda argentina, esos fondos que tenían una relación tan estrecha como oscura con la administración Macri también deberían asumir su responsabilidad.

En el mercado financiero se denomina "moral hazard" (riesgo moral) prestar hasta llevar al deudor a un nivel de insolvencia. A esos acreedores, con la quita propuesta por Guzmán, se les aplicará el moral hazard por ser partícipes del más descabellado ciclo de endeudamiento externo argentino con el mercado internacional, por magnitud e intensidad en el breve lapso de dos años.

Alivio

A diferencia del canje 2005, en este proceso de reestructuración el FMI está actuando como un fuerte aliado del país en la negociación con los acreedores.

Los técnicos del FMI elaboraron un informe acerca de la sostenibilidad de la deuda pública argentina. La conclusión fue contundente: "La deuda pública de Argentina, que se situó cerca del 90 por ciento del PIB a fines de 2019, es insostenible".

Lo dicen en una forma técnica pero terminante. Señalan que no es económica ni políticamente factible atender el actual nivel de deuda pública. Para restablecer la sostenibilidad de la deuda pública se requerirá de una reestructuración "con una contribución apreciable por parte de los acreedores privados, que reduzca el nivel de deuda y las necesidades de financiamiento bruto hacia niveles consistentes" con la capacidad de pago del país.

El informe realiza dos supuestos de alivio en el servicio de la deuda que oscilan entre 55 y 85 mil millones de dólares durante la próxima década.

La propuesta Guzmán de alivio para la deuda en dólares con legislación extranjera suma 41.600 millones de dólares: 3700 millones de quita de capital (5,4 por ciento del total) y 37.900 millones en intereses (recorte del 62 por ciento). A ese monto falta sumar el mismo esquema para la deuda en dólares con legislación nacional.

Las cartas de Guzmán están lanzadas en la mesa de negociación. Comenzó el juego de póquer de Alberto Fernández con los acreedores y ya ganó la primera mano.

![function body_3(chk,ctx){return chk.f(ctx.getPath(false, ["author","title"]),ctx,"h");}](https://images.pagina12.com.ar/styles/width470/public/2016-10/Alfredo-Zaiat.png?itok=99qe_ZKS)