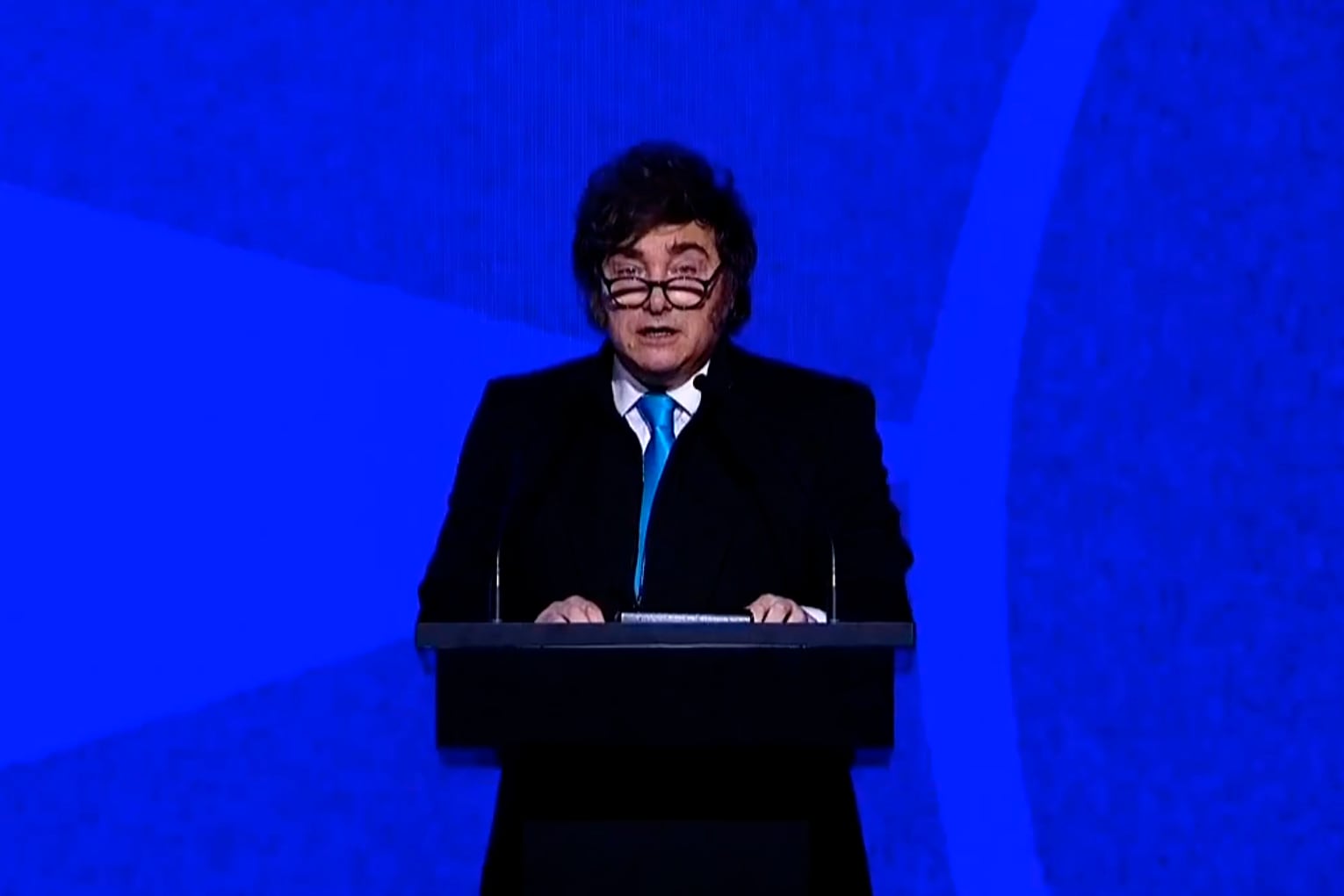

Se espera que la nueva oferta incluya un pago de 500 millones de dólares el próximo año

Deuda externa: la negociación se estira hasta el 19 de junio

En el mercado consideran que el acuerdo cerrará con un valor de recupero cercano al 50 por ciento y algún premio como el cupón exportador.