La semana pasado el Fondo Monetario Internacional retomó uno de los debates más interesantes de los últimos meses. La falta de conexión entre lo que ocurre en la economía real y la dinámica de las principales bolsas del mundo desarrollado. ¿Hasta cuándo pueden seguir subiendo los mercados estadounidenses sin riesgo de un nuevo crac bursátil? ¿La Reserva Federal de Estados Unidos fue otra vez la rueda de auxilio de los inversores globales?

Los analistas del Fondo simplificaron la intuición de este debate usando dos datos duros. “Algo que ilustra la desconexión entre los mercados financieros y la economía real es el desfase entre el dinamismo de la bolsa en Estados Unidos y el desplome de la confianza de los consumidores. Son dos indicadores que históricamente han tenido la misma tendencia”.

En el organismo platearon que esto genera un interrogante sobre el tiempo que puede extenderse el repunte de los mercados financieros y pone en duda su continuidad si no se contara con el estímulo proporcionado por las bancas centrales.

El argumento es que los inversores por ahora confían en los estímulos de la Reserva Federal pero nada impide un cambio repentino de las expectativas. “Existe el riesgo que los precios de los activos sufran una nueva corrección si se produjera un cambio de actitud de los inversionistas, lo cual pondría en peligro la recuperación”.

Los factores que podrían desencadenar un nuevo efecto manada de venta de activos –igual al que ocurrió en marzo- pueden listarse en pocos puntos.

1. La recesión podría ser más profunda y larga de lo que actualmente se considera.

2. Podría haber una segunda ola de infecciones y nuevas medidas de contención de los contagios.

3. Las tensiones geopolíticas o un aumento del malestar social ante el incremento de la desigualdad mundial podrían trastocar la confianza de los inversionistas.

4. Podría ser que las expectativas sobre la magnitud de la ayuda de las bancas centrales para los mercados financieros terminen siendo demasiado optimistas.

El nivel de incertidumbre respecto de lo que puede ocurrir en los próximos meses tanto en la economía real como la financiera es importante. La lista de problemas que mencionan los analistas del Fondo permite pensar los focos de presión. Pero no implica que sean correcto.

En el debate sobre la divergencia entre la economía real y la financiera empiezan a aparecer economistas que aseguran que –aunque resulte chocante y contraintuitivo- los inversores tuvieron algún olfato cuando se lanzaron masivamente a la compra de acciones a partir de abril. El punto lo justifican con los últimos datos sobre la economía norteamericana.

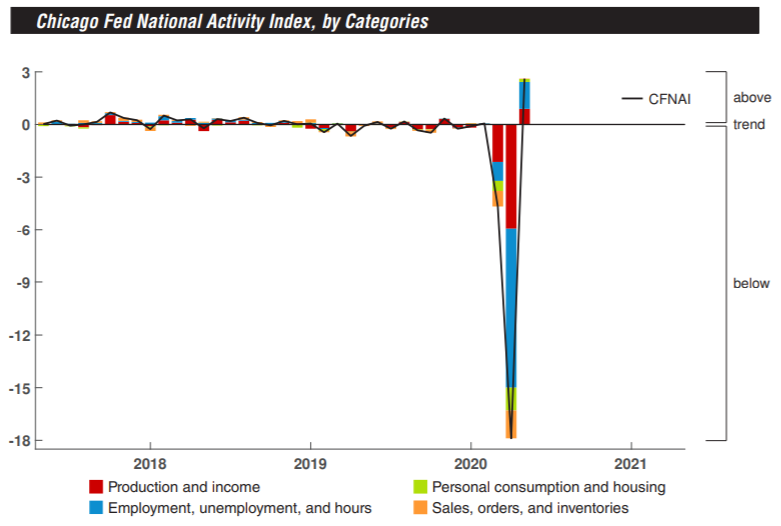

La Reserva Federal de Chicago publicó la semana pasada su indicador adelantado de actividad económica a nivel nacional. La caída del 4 por ciento de marzo y el derrumbe de 16 por ciento de abril contrastan contra la suba de más del 2 por ciento registrada para mayo.

Se trata de un dato que no sólo genera sorpresa sino que volvió a alimentar las lecturas de una recuperación en forma de V para la actividad económica estadounidense. También le resta fuerza a la idea la divergencia entre la economía real y la financiera.

En este punto algunos analistas aseguran incluso que no es cierto que la recuperación de los últimos meses del precio de los activos bursátiles se explique exclusivamente por los programas de expansión monetaria de la Reserva Federal.

Una nota del miércoles pasado del canal de negocios CNBC muestra que en los últimos tres meses sólo se utilizó el 6 por ciento del programa de megafinanciamiento anunciado por el titular de la autoridad monetaria de Estados Unidos Jerome Powell.

Se puso a disposición dinero por una cifra de 2,3 billones de dólares pero se usaron menos de 143 mil millones. Los programas de crédito corporativo por ejemplo tienen un techo de 850 mil millones de dólares y no se usó ni el 1 por ciento. La interpretación de los economistas optimistas es que no son necesarios en la medida que la economía mejora.

La posibilidad de adelantarse al recorrido la actividad productiva y los mercados bursátiles es limitada. Existe un importante grado de incertidumbre respecto de cómo evolucionarán variables claves e incluso se desconoce qué pasara con los contagios de la pandemia. El debate de los economistas está planteado y el tiempo permitirá conocer quién estaba errado.

![function body_3(chk,ctx){return chk.f(ctx.getPath(false, ["author","title"]),ctx,"h");}](https://images.pagina12.com.ar/styles/width470/public/2016-11/Federico-Kucher.png?itok=ADB3v34_)