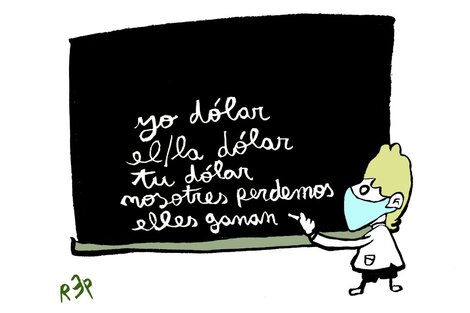

La brecha cambiaria es un potente generador de expectativas de devaluación. La diferencia entre el tipo de cambio oficial y las cotizaciones de los dólares Bolsa y blue también es una fuerte arma de desestabilización política.

Reducir y estabilizar la brecha es un objetivo económico-financiero y, a la vez, una misión política prioritaria en el gobierno de Alberto Fernández.

La brecha además es una fuente de negocios espectacular para financistas y empresas exportadoras e importadoras.

Con férreo control de cambios es casi inevitable la existencia de precios de dólares diferentes. La administración entonces de ese complejo cuadro cambiario es fundamental para que la economía eluda la inestabilidad latente por esa discrepancia.

El ministro de Economía, Martín Guzmán, está convencido de que una de sus principales tareas es reducir la brecha. Frente a ese desafío se repite la misma dinámica de meses pasados. La legión de economistas de la city que lo menospreció cuando negociaba con los poderosos acreedores del exterior, con un resultado exitoso que los dejó descolocados, salieron en forma disciplinada a decir que no podrá lograrlo sin devaluar fuerte.

Como se adelantó aquí el domingo pasado, Guzmán adquirió la centralidad política y de gestión que la crítica situación exige y, a la vez, las líneas de acción de Economía y el Banco Central ahora están coordinadas, base indispensable para atender la cuestión cambiaria.

En la contienda con economistas expertos en pronósticos fallidos y de fracasos en la gestión pública, Sacachispas les está ganando cómodo el partido luego de cerrar el canje de deuda, pero el desafío cambiario es clave para saber cómo terminará el score.

Clave financiera

La brecha es perturbadora de la estabilidad y brinda además oportunidades de hacer diferencias especulativas que no se podrían concretar en un mercado cambiario tranquilo.

Algunas operaciones son de poco monto y otras de un volumen considerable. La más conocida es el "rulo", que consiste en comprar dólar ahorro (200) al precio oficial y venderlo en la plaza blue. Ese pase de manos de billetes entregaba una utilidad de unos 5000 pesos mensuales, hasta que se limitó al máximo la entrega de esos verdes de las reservas.

Grandes empresas endeudadas en el exterior tomaban créditos en pesos a tasas bajas, reducción fomentada por el Banco Central para facilitar el financiamiento del sector productivo. Esos pesos no los utilizaban para fortalecer el capital de trabajo, sino que los destinaban a comprar dólares oficiales para precancelar deudas (financieras y comerciales) en el exterior, especulando con que la brecha estaría adelantando una próxima devaluación que encarecería en pesos el pago de esos pasivos. El Banco Central decidió regular esa operatoria.

Los importadores también adelantan transacciones con la misma lógica: comprar a un dólar oficial que estiman, de acuerdo a la dimensión de la brecha cambiaria, hoy estaría atrasado.

Por esas vías se aceleró la pérdida de reservas en los últimos meses. El Banco Central intervino para ordenar esas operatorias con la Comunicación "A" 7138, el jueves pasado.

Además de implementar medidas de urgencia para evitar esos movimientos, la clave financiera pasa por reducir la brecha. La diferencia de cotizaciones no es por "falta de confianza", concepto gaseoso con el que confunde el discurso económico dominante, sino que para lograr achicarla se requiere de una estrategia monetaria y cambiaria consistente que permita controlar el mercado, generando incentivos a la oferta de dólares al tiempo de construir opciones de inversión en pesos.

Clima social

La inestabilidad cambiaria tiene una raíz estructural, impulsos de la coyuntura y el fomento de una oposición política y mediática desbocada.

La escasez relativa de divisas, lo que se conoce como restricción externa, es el origen de las habituales crisis de la economía argentina. Cada uno de los integrantes del equipo económico lo sabe y elude el análisis vulgar de la ortodoxia que dice que el disparador de las debacles se origina en el frente fiscal.

La forma de atender la cuestión externa, o sea relajar la falta de dólares, se encuentra en diseñar una política de fomento de exportaciones y de sustitución selectiva de importaciones.

Los resultados de esa estrategia no son inmediatos, llevan tiempo y lo que menos se tiene en una coyuntura crítica es ese activo.

Por eso, definido ese objetivo de mediano y largo plazo, resulta fundamental el manejo de la coyuntura, tarea compleja que no tiene una receta mágica, como lo prueban las recurrentes crisis cambiarias/sector externo desde hace 45 años.

Otro factor que influye en la situación cambiaria de coyuntura es la campaña de desestabilización liderada por el dispositivo mediático y político de derecha.

Reafirmando que la cuestión principal del mercado cambiario es un problema estructural de escasez de divisas y que la gestión de la coyuntura resulta compleja, la minimización -durante cuatro años de macrismo- o la exageración -como en estas semanas- de la inestabilidad cambiaria por parte de financistas y economistas de la city juega un papel central en el clima social en relación al dólar.

Guzmán

La intervención en la disputa por las expectativas económicas y sociales es importante y es un terreno en que el gobierno no debería ceder si pretende dar batalla a los promotores de la desestabilización.

La presencia pública como la de Guzmán en IDEA rebatiendo una a una las inexactitudes que le trasladaban en el cuestionario público, y la voluntad política de asumir el control del mercado cambiario van en ese sentido.

La participación del ministro fue una prueba al respecto: por un lado, explicó que no habrá devaluación brusca y que hay reservas líquidas suficientes; y, por otro, adelantó dos medidas vinculadas a la plaza cambiaria y financiera.

La respuesta inicial del mercado a esa intervención fue un freno a la escalada del dólar contado con liquidación, para cerrar con una caída de 5 a 7 pesos desde los máximos.

Como se ha señalado en más de una ocasión, la batalla del dólar es diaria porque la principal habilidad del mundo de las finanzas es hacer negocios en las fisuras de las regulaciones.

Guzmán demostró en el trato con los acreedores externos, que son los fondos de inversión más poderosos del mundo financiero global, que tiene bastante paciencia hasta poder definir las reglas de juego sobre las cuales se terminó de definir el acuerdo.

Sobre el mercado cambiario Guzmán piensa desplegar la misma estrategia de paciencia con la siguiente hoja de ruta:

* La brecha cambiaria no impacta en la inflación.

* La diferencia entre el tipo de cambio oficial y los dólar Bolsa y blue importa por lo que genera en expectativas sociales.

* El objetivo entonces es reducir esa brecha cambiaria.

* La cotización oficial no está atrasada en términos históricos.

* Los valores de los dólar Bolsa y blue no representan la realidad de la economía argentina.

* Las restricciones cambiarias son de emergencia y hoy no pueden flexibilizarse, pero no son consideradas una política permanente.

* No habrá limitaciones adicionales para el acceso al dólar ahorro; por lo tanto no habrá prohibición total.

* Hay suficientes reservas líquidas para atender el actual nivel de demanda de divisas.

* Si fuera necesario se activaría el swap con China, opción que asegura hoy no tiene sentido.

* Subir la tasa de interés de referencia del Banco Central para igualar la de Pases con la de las Leliq, lo que evita operaciones especulativas al tiempo que mejora la rentabilidad de plazos fijos en pesos.

* Ratifica que el dólar oficial de fin de año será de 81,40 pesos, y de 102 pesos en diciembre de 2021, como está estipulado en el Presupuesto Nacional.

"Hasta que se convenzan" de que no habrá devaluación brusca, es el mensaje que Guzmán reitera una y otra vez cuando lo apuran sobre la magnitud de las presiones del mercado.

Objetivo

En estas últimas jornadas turbulentas, con rumores varios y versiones de un alza todavía más disparatada del dólar blue, la misión inmediata que se planteó el equipo económico es tranquilizar el mercado y regresar a una situación previa a las medidas de principios del mes pasado.

Es un objetivo ambicioso de acuerdo a las actuales condiciones. En esos días el dólar Bolsa cotizaba en un rango de 120 a 125 pesos. Hoy parece una quimera alcanzarlo, porque ubicaría la brecha cambiaria en 50 por ciento, la mitad del último cierre.

Para alcanzar esa brecha, la primera medida fue la de flexibilizar la operatoria del contado con liquidación que anunció Guzmán en IDEA. El ministro quiere que sea un mercado con más volumen de operaciones, no menos, porque así disminuiría -dice- la posibilidad de maniobras disruptivas en las cotizaciones.

El encarecimiento del dólar ahorro con el 35 por ciento a cuenta de Ganancias y Bienes Personales establece un piso por encima de esa meta. Ese 35 por ciento más el 30 por ciento del impuesto PAIS coloca la brecha en un piso del 65 por ciento. Del mismo modo que el aumento en la cantidad de días de "parking" para inversores financieros no residentes disparó el contado con liquidación -ahora se dará marcha atrás con esa medida-, el 35 por ciento también ha sido un error no forzado.

Eliminarlo evitaría que cada ajuste del tipo de cambio oficial eleve aún más el denominado "dólar solidario", reduciendo entonces la brecha y, por consiguiente, el fuego de las especulaciones devaluatorias.

Inversión en pesos

Otro frente para descomprimir tensiones en el mercado cambiario se encuentra en la oferta de opciones de inversión en pesos. El menú debe garantizar una rentabilidad positiva respecto a la inflación esperada y a la devaluación del tipo de cambio oficial.

Guzmán adelantó que habrá incentivos tributarios para las inversiones en pesos.

En un hilo de tuit en su cuenta informó que "en línea con los objetivos que nos planteamos en diciembre de 2019 de reconstruir el mercado de capitales en pesos, dimos un nuevo paso: enviamos al Congreso de la Nación un proyecto de ley para incentivar el ahorro y el financiamiento en moneda local".

La idea oficial es nivelar la carga tributaria de los activos en pesos con cláusulas de ajuste respecto a los que tienen renta fija. Guzmán afirmó que "mientras se trabaja en resolver la problemática inflacionaria, es importante ofrecer a la gente y a las empresas, instrumentos que protejan sus ahorros".

El proyecto de ley exime del Impuesto a las Ganancias a los activos en pesos indexados (por ejemplo, con CER o UVA) y a otros activos en moneda nacional que se destinen a inversiones productivas, corrigiendo así el tratamiento diferencial que tenían estos activos, que castigaba su uso.

También estarán exentos del Impuesto a Bienes Personales las obligaciones negociables, los activos destinados a financiar inversión productiva y participaciones en Fondos Comunes de Inversión y Fideicomisos que inviertan en activos ya eximidos como por ejemplo títulos públicos.

Ganar

Además de la voluntad política de no aplicar una devaluación brusca, existe convencimiento absoluto en cada uno del grupo de economistas principales del Gobierno que esa medida no sería solución de nada y que sólo agravaría el cuadro económico y social.

Están seguros de que, a diferencia de otras crisis cambiarias, el mercado no puede forzar la devaluación pese a la tenaz campaña en ese sentido liderada por corporaciones mediáticas con un afilado coro de economistas del establishment.

El control de cambios es un dique poderoso a esas presiones. Hoy es un régimen muy firme:

* Casi no hay posibilidades de formación de activos externos vía compra de dólares. El acceso al dólar ahorro es muy restringido, además por un monto bajísimo de apenas 200 dólares.

* Existe una férrea regulación para el giro de utilidades al exterior.

* La exitosa reestructuración de la deuda pública alivió sustancialmente los pagos en dólares.

* Se ajustaron los regímenes de cancelación de deuda privada financiera y comercial.

* También se empezó a controlar la demanda especulativa de los importadores.

* La pandemia limita la pérdida de divisas por el turismo al exterior

El equipo económico destaca que hasta el Fondo Monetario Internacional está de acuerdo con el control de cambios. Con esa potente herramienta de regulación de reservas y una mayor consistencia en el manejo cambiario y monetario, dicen que el mercado no tiene margen para ganar la pulseada financiera.

![function body_3(chk,ctx){return chk.f(ctx.getPath(false, ["author","title"]),ctx,"h");}](https://images.pagina12.com.ar/styles/width470/public/2016-10/Alfredo-Zaiat.png?itok=99qe_ZKS)