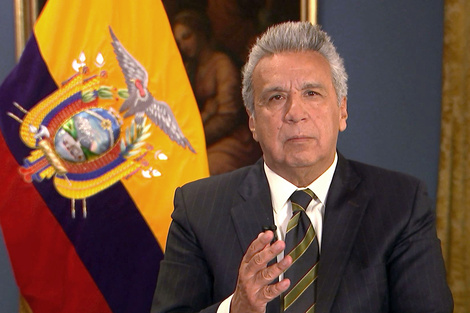

Lenín Moreno, en las postrimerías de su gobierno, enviará a la Asamblea Nacional, con carácter de urgente, el proyecto de Ley donde privatizará al Banco Central del Ecuador. En este país andino, la dolarización significó la pérdida de la soberanía monetaria y la privatización de sus reservas monetarias, que servían para respaldar la moneda nacional: el sucre.

Asimismo, se la concibió e implementó con la libre entrada y salida de divisas donde la banca privada tenía poder total para controlar y administrar la cantidad de dinero en la economía, en vez de la banca central. La iniciativa del gobierno de Moreno es devolver esta lucrativa capacidad.

En los primeros años de este siglo, la dolarización significó para la banca privada un amplio poder de mercado para fijar las tasas de interés, la orientación del crédito y el nivel de liquidez. A partir de 2007, ese poder fue cuestionado por el gobierno de Rafael Correa, se reguló las tasas de interés y la liquidez de la economía. Para este fin, se eliminó la maltrecha independencia del Banco Central del Ecuador de los noventa con la aprobación en las urnas de la nueva Carta Magna en 2008.

La independencia del Banco Central del Ecuador del poder político solo subsistía en la Constitución de 1998, porque en la práctica se la destruyó cuando el gobierno de Jamil Mahuad presionó a finales de 1999 al directorio del instituto emisor para que aprobara la dolarización. Como no fue así, el directorio renunció y Mahuad la anunció como el nuevo régimen monetario. Si bien es cierto que Rafael Correa no está de acuerdo con la independencia de esta institución, es indiscutible que todas las políticas llevadas a cabo durante sus gobiernos (2007-2017) permitieron enfrentar eficazmente las crisis externas y sostener la dolarización.

El concepto de una banca central independiente proviene de los años ochenta. El monetarismo había fracasado, primero en los países en desarrollo y después en los industrializados, y las metas de inflación se encumbraba como una estrategia efectiva para eliminar los procesos inflacionarios. Sin embargo, esta política monetaria no se podía implementar sin que la banca central sea independiente del poder político, supuesto culpable del abultado déficit fiscal y de la desbocada emisión monetaria. A partir de la década de los noventa, la inflación se redujo sustancialmente en la mayoría de los países de América latina.

No obstante, la tan reclamada independencia solo se aplicó para el quehacer político y no para los grupos de poder económico. La subordinación del sector productivo por el financiero en las economías en desarrollo corrompió la figura de una banca central autónoma, lo que conllevó a que su estructura directiva estuviera conformada en demasía por exaltos funcionarios de la banca privada o relacionados estrechamente con este sector. En Ecuador, durante los años noventa, se la prostituyó de igual manera y sobrevino en la economía la quiebra del sistema bancario. Los efectos de la llamada “puerta giratoria”.

El régimen de Lenín Moreno es un gobierno de banqueros. Por lo tanto, la iniciativa de devolverle al Banco Central del Ecuador la independencia responde a la búsqueda de la maximización de las ganancias de la banca privada. Esta necesita de una banca central que tengan como único objetivo monetario acumular la mayor liquidez posible de la economía, pero no desde agentes privados sino desde el sector público. No quiere un prestamista de última instancia, exige dos (Ecuador ya tiene una red de seguridad financiera). Un adicional para absorber gran parte de los recursos del sector público sin considerar sus efectos sobre el desarrollo económico del país. Un banquero, columnista de un medio de comunicación, sostiene que tal acumulación de activos líquidos debe ascender a 20.000 millones de dólares, la quinta parte del actual PIB.

Es un error creer que tal modelo de banca central solo responde a un objetivo especulativo: destinar la liquidez de la economía al exterior con una rentabilidad de 2 por ciento. El eje del negocio financiero en Ecuador se encuentra en los agentes económico más riesgosos: los del crédito de consumo. Si bien es cierto que se abarató el crédito con las regulaciones y los “techos” a las tasas de interés, la banca privada se orientó cada vez más hacia actividades poco o nada productivas.

Por lo tanto, los banqueros necesitan orientar cada vez más la liquidez de la economía hacia segmentos más riesgosos, si quieren alcanzar altas tasas de rentabilidad.

El proyecto de ley no solo contempla una banca central independiente, también busca liberalizar las tasas de interés y garantizar la reorientación del crédito. De esta manera, la propuesta de reforma al Banco Central del Ecuador, en todos sus aspectos, significaría la segunda privatización de la moneda: la liquidez de la economía para fines privados.

En una economía en desarrollo, dolarizada y sin procesos inflacionarios de por medio (existe deflación), necesita un modelo de banca central que no le afecte los cambios de gobierno, donde la fuerte influencia del sector financiero sea neutralizada y, sobre todo, estrechamente vinculado con el plan nacional de desarrollo y de inversiones públicas del país.

Ecuador ya tiene la institucionalidad, a través de la quinta función del Estado, para conformar una banca central independiente de la banca privada, sólo necesita un gobierno que busque transformar la estructura productiva del país. El 7 de febrero, con las elecciones presidenciales, se sabrá si eso es posible.

* Analista económico.

@gonzalojparedes