La Ley 24.977 dispone la actualización anual en enero de cada año de los montos de facturación, de alquileres devengados, así como del impuesto a ingresar, junto con las cotizaciones previsionales del Monotributo. También dispone la recategorización semestral a realizarse los meses de enero y julio.

La normativa vigente establece que la actualización mencionada debe ser equivalente a la variación del haber jubilatorio mínimo garantizado. Como la movilidad jubilatoria estuvo suspendida en el segundo semestre de 2020, en enero de 2021 no fue posible adecuar los valores y las escalas, debiendo los monotributistas recategorizarse con las tablas 2020.

Con la sanción en abril de 2021 de la Ley 27.618 de Régimen de Sostenimiento e Inclusión Fiscal para Pequeños Contribuyentes se realizó la recategorización retroactiva con aplicación a partir de febrero 2021 con los nuevos valores, y tomando como base los parámetros de cada contribuyente disponible en el sitio web de AFIP correspondientes al período de enero a diciembre 2020.

Recategorización

El problema surge luego de la publicación en Boletín Oficial el 2 de junio 2021 de la Resolución General 5003 de la Administración Federal de Ingresos Públicos (AFIP), porque el organismo recategorizó de oficio en la primera semana de junio a más de cuatro millones de monotributistas y aplicó los nuevos valores de las cuotas para los primeros cinco meses del año.

Por ese motivo los y las contribuyentes al ingresar en la página de AFIP con clave fiscal al servicio CCMA-Cuenta Corriente de Monotributistas y Autónomos se encontraron con diferencias retroactivas de enero a mayo 2021, que figurarían como deuda efectiva desde el 1° de julio, como consecuencia de haber abonado las cuotas de dichos períodos a valores de tabla 2020. Para aliviar el malestar generado en el contexto de pandemia, AFIP decidió financiar esta diferencia en 20 cuotas. Posteriormente se anunció la eliminación de esta deuda retroactiva, que se entiende se implementará con el proyecto de ley que está próximo a salir.

Siguiendo los lineamientos de lo mencionado anteriormente, la AFIP publicó el 24 de junio la Resolución General 5016 que prorrogó los vencimiento del Monotributo período junio (que operaba el 25 de junio) y los períodos de enero a mayo (que vencían el 20 de julio), pasando a operar el 5 de agosto, con el fin de garantizar que las y los pequeños contribuyentes puedan pagar sus obligaciones con los valores que figuren a partir del 1° de julio en la página de AFIP, en línea con el proyecto de ley de alivio fiscal que se discute en el Congreso, que incluye beneficios en materia de regularización mediante un plan de pagos de hasta 60 cuotas.

Progresividad tributaria

Es importante mencionar que el proyecto de ley que se está tratando en el Congreso contiene medidas en pos de la progresividad tributaria. Por ejemplo una nueva actualización de escalas, que incrementa en 77 por ciento la facturación tope respecto de diciembre de 2020 para la categoría A.

Esta medida es sumamente importante teniendo en cuenta que dos de cada tres monotributistas están registrados en las categorías más bajas (A y B), y que en muchos casos corresponden a trabajadores en relación de dependencia precarizados. Las cinco categorías más altas solo representan el 10 por ciento de universo del Monotributo.

Por otra parte, se destaca la importancia de los planes de pago y el valor de los intereses mensuales de los mismos (1,5 por ciento mensual) incluidos en el citado proyecto, teniendo en cuenta que alrededor del 50 por ciento de los monotributistas registran incumplimientos en el pago de sus cuotas mensuales.

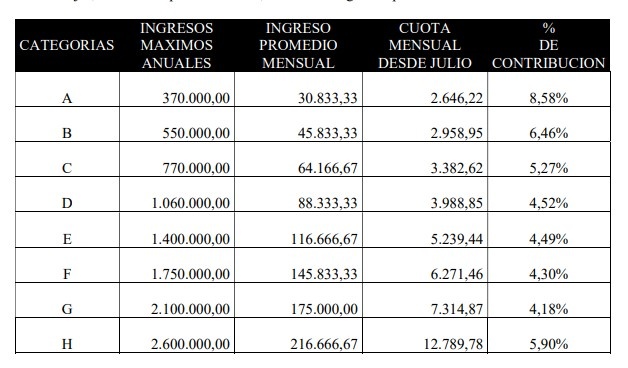

Sin embargo, en el mismo proyecto aparecen situaciones que deterioran la progresividad tributaria, como se puede observar en el cuadro adjunto, en el cual se analiza la situación a partir del período julio 2021 en adelante para la actividad de servicios.

Como se puede ver, el impacto de la cuota mensual de monotributo sobre el ingreso mensual promedio máximo de cada categoría, evidencia que el costo mayor lo soportan las categorías más bajas, como la A que tributa un 8,58 por ciento de los ingresos que obtiene.

Vale destacar la necesidad del análisis pormenorizado de este tipo de medidas desde el punto de la equidad tributaria para que una parte del articulado de la norma no vaya en contra del espíritu de la misma, que es la de mejorar la capacidad adquisitiva de los contribuyentes, comenzando con los de menores ingresos.

Siguiendo ese orden, a la hora de estimular la demanda, mediante diferentes políticas económicas, como las tributarias, es la manera en que la economía se reactivará incluyendo a todos los sectores sociales.

* Contadora Pública (UBA). [email protected]

** Contadora Pública (UBA), Maestranda en Historia y Políticas económicas (UBA). [email protected]