El consenso fiscal para 2022 que el Presidente firmó con 23 de las 24 jurisdicciones provinciales puso en agenda el debate del Impuesto a la Herencia, que hoy rige sólo en la provincia de Buenos Aires. Rechazado por liberales y recuperado como herramienta distributiva por quienes postulan la equidad tributaria, el debate obliga a repasar sus principales puntos, posibilidad de aplicación, beneficios y alertas.

Como está planteado en el documento firmado por los gobernadores, las provincias podrán legislar un impuesto a un incremento sobre la riqueza obtenida por herencias, legados, donaciones, anticipos de herencia y "cualquier otra transmisión que implique un enriquecimiento patrimonial a título gratuito". Las alícuotas no fueron mencionadas, pero se sugiere que sean crecientes a medida que aumente el monto del patrimonio que se hereda o transmite.

Este impuesto estuvo vigente a nivel nacional hasta 1976 con varios intentos fallidos de reestablecerlo. Se aplica actualmente y desde su última modificación en 2011 en la provincia de Buenos Aires.

Caso testigo

En la provincia se llama impuesto a la Transmisión Gratuita de Bienes y fue aprobado por una ley que dictamina la reforma del código fiscal para 2010, y modificado a partir de 2011. Se paga el impuesto cuando las transmisiones gratuitas superan 1,3 millones de pesos en el caso de que sean de padres, hijos o cónyuges, o a partir de los 322.800 pesos para otros parentescos. Las alícuotas van de 1,6 a 6,4 por ciento en función del patrimonio y del grado de parentesco. También hay exenciones, totales o parciales, en caso de viviendas, si es que se trata de bien de familia o propiedad única.

Rige para todas las personas físicas o jurídicas que reciban un bien ubicado en la provincia o que tengan domicilio en la provincia, independientemente que el inmueble esté ubicado en otro lado. Además, alcanza las compras y transferencias de bienes efectuadas a nombre de los futuros herederos, lo cual sirve como herramienta para evitar casos de elusión impositiva.

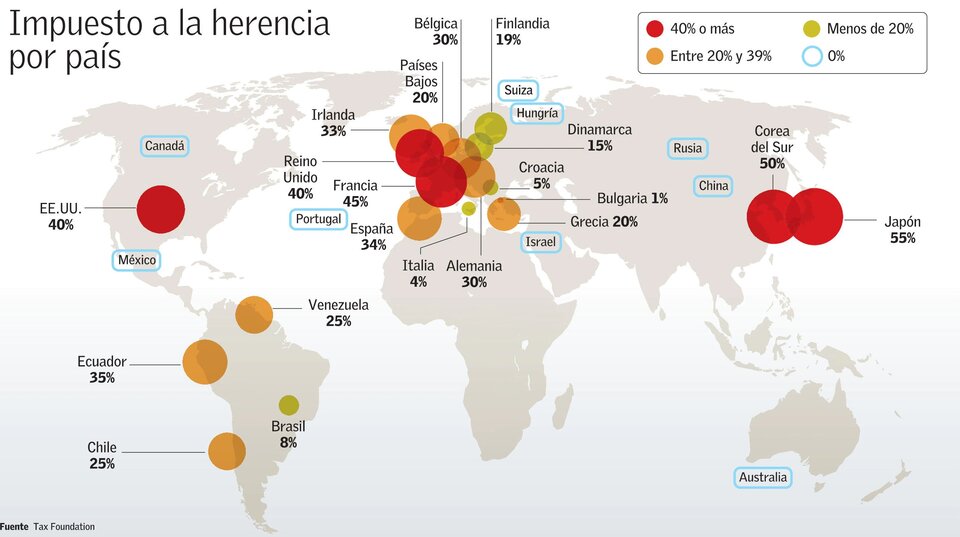

Sin embargo, la provincia no es la única jurisdicción en el mundo que cuenta con impuestos que gravan la herencia. Se destacan Japón, Corea del Sur, Francia, Estados Unidos y el Reino Unido con alícuotas por encima del 40 por ciento. También lo hacen Chile, Brasil, Ecuador y Venezuela en América latina.

De acuerdo al informe “Inheritance Taxation in OECD Countries” que elaboró la Organización para la Cooperación y el Desarrollo Económicos (OCDE), en 24 de 36 de sus países miembros se cobra este impuesto que se manifiesta vía dos modelos legales: en algunos países se grava directamente a las y los herederas, mientras que en otros se aplica sobre el valor neto de la propiedad de la persona fallecida o donante.

El primer caso tiene la ventaja de aumentar la especificidad del tributo en tanto permite ajustar las alícuotas a la situación personal de cada beneficiario. Sin embargo, su diseño es más complejo y, por lo tanto, más costoso para recaudar, a la vez que puede generar dificultades para su administración. El segundo caso, en cambio, es más simple de administrar y calcular pero también le quita la posibilidad de discriminar según la capacidad contributiva del beneficiario, lo cual disminuye la progresividad del tributo.

Alerta

Entendiendo que este impuesto entraría dentro de la categoría de impuestos progresivos, ya que vendría a gravar a quienes vayan a incrementar su patrimonio, también hay quienes cuestionan su potencial redistributivo en la práctica. Un trabajo realizado por Andrés Cappa, Augusto Bouzas y Melisa Girard para el Centro Cultural de la Cooperación resume los mismos en tres puntos:

- Las posibilidades de evasión y/o elusión de quienes más tienen, y con ello las limitaciones a la progresividad y el nivel de recaudación efectiva.

- La doble imposición con otros impuestos a la propiedad, como el impuesto sobre los Bienes Personales.

- Las variantes de aplicación jurisdiccional (nacional, provincial o mixta) con sus ventajas y desventajas.

El problema de la evasión es el más relevante ya que podría obstaculizar la recaudación, limitando al mismo tiempo el potencial redistributivo. Esto sucedería debido a que es probable que aquellos que posean un mayor nivel de riqueza cuenten con mayores chances de evadir el pago del tributo. "Teniendo esto en cuenta, los esfuerzos en la gestión deberán estar dirigidos hacia este tipo de propiedad, aplicando los mecanismos de control fiscal pertinentes", asegura el documento.

Con respecto al segundo punto, los autores firman que la doble imposición no constituye un problema en tanto que el objeto del gravamen es el incremento patrimonial de herederos, legatarios o donatarios. Finalmente, las variantes de aplicación jurisdiccional no constituyen en sí mismas un inconveniente, aunque cada opción cuenta con sus pros y contra. Mediante una administración a nivel nacional, podría favorecerse la redistribución, subsanando las desigualdades provinciales. Por otro lado, la aplicación provincial cuenta, a priori, con la ventaja de incrementar el control de la recaudación.

![function body_3(chk,ctx){return chk.f(ctx.getPath(false, ["author","title"]),ctx,"h");}](https://images.pagina12.com.ar/styles/width470/public/2020-10/natali-risso_0.png?itok=M1ouAXoI)