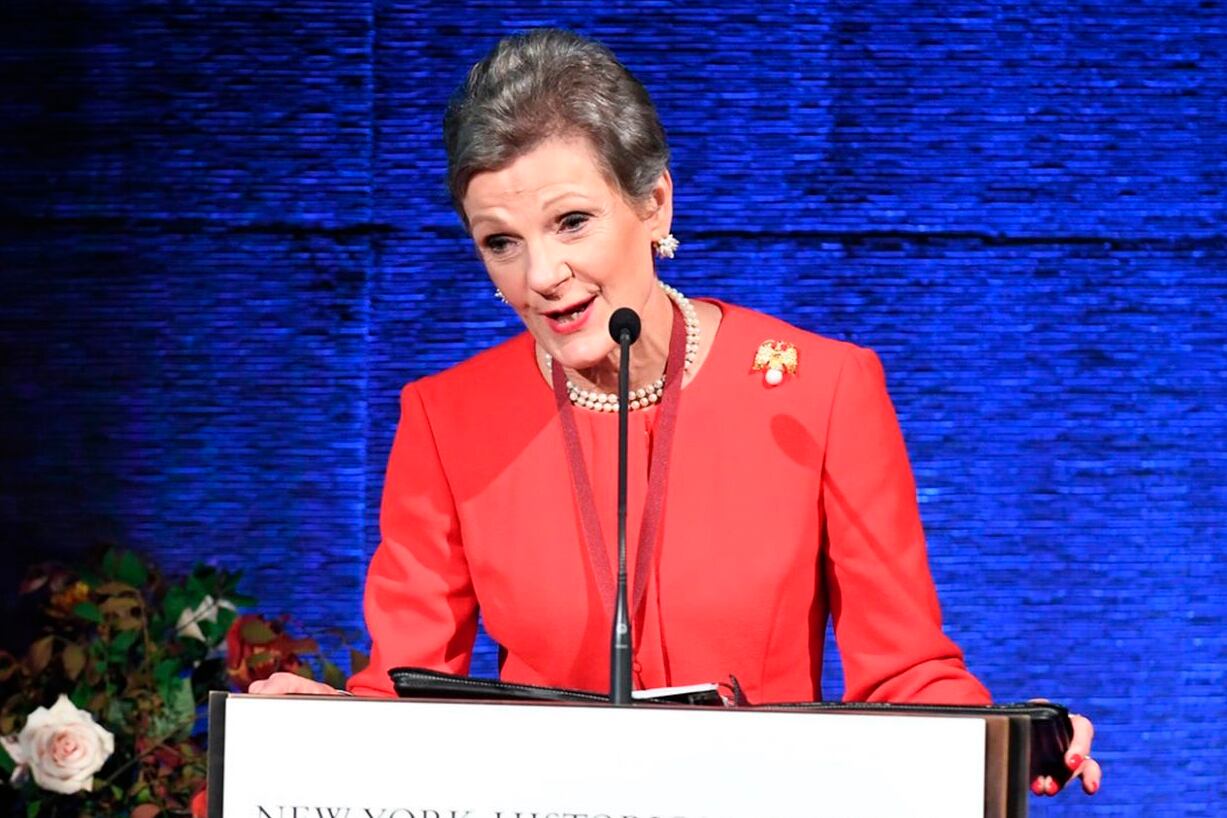

La recesión impulsa un reordenamiento de las tendencias de inversión bursátil

Cuál es la apuesta de los grandes jugadores de Wall Street

Gigantes de las finanzas globales se están eligiendo nuevamente firmas tecnológicas en que el retorno son importantes. Una muestra es el acuerdo firmado por BlackRock con Coinbase para permitir a sus clientes institucionales comprar bitcoin.