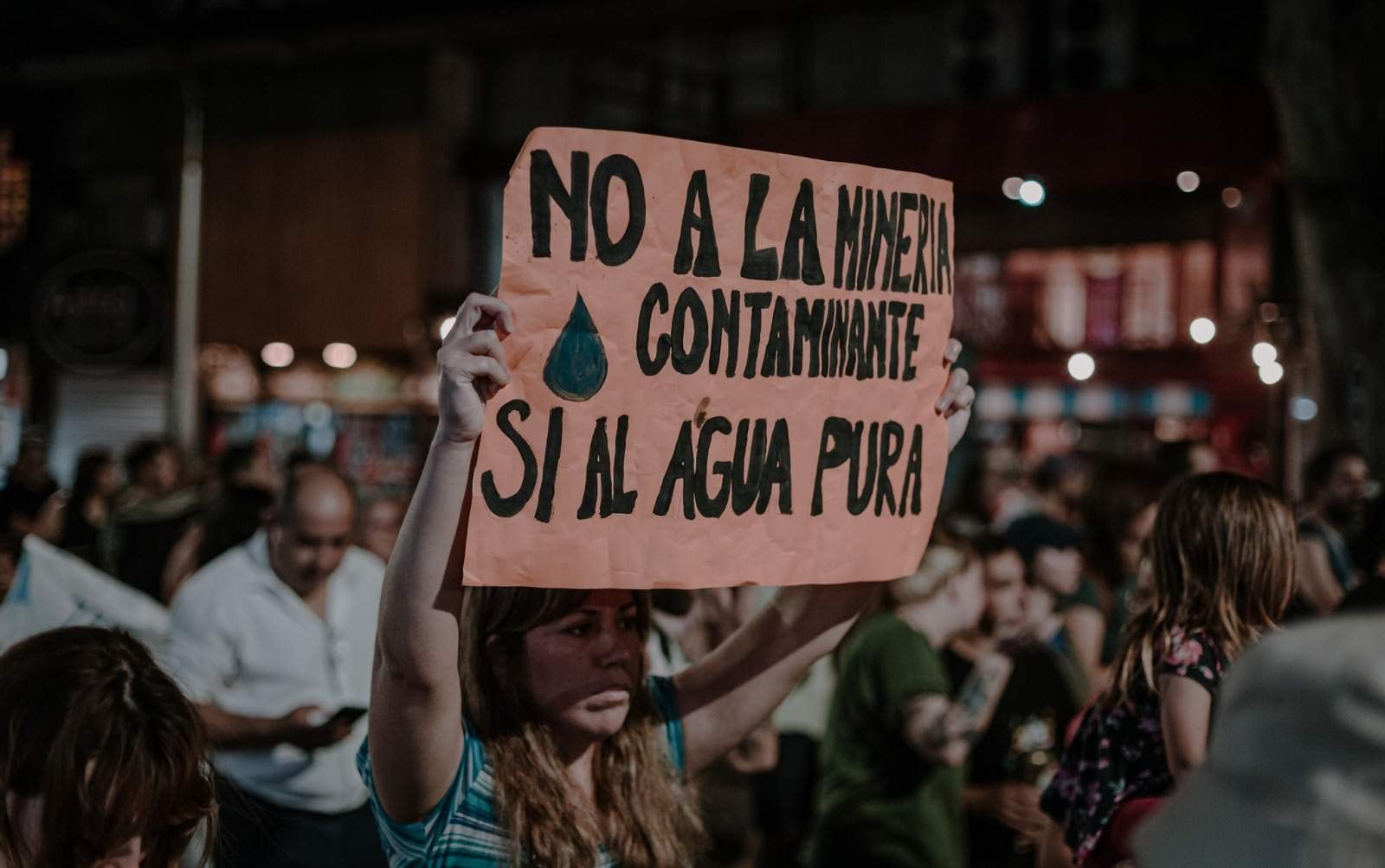

Más de 3,6 billones de pesos de beneficios fiscales bajo la lupa

Grandes firmas, el agujero negro del gasto público

Hasta el FMI cuestionó los excesivos beneficios tributarios corporativos. Massa informó al Congreso que representan 2,5 puntos del PBI. "Los planeros" no eran los humildes, sino el otro extremo social y por un costo varias veces superior al de los programas sociales.