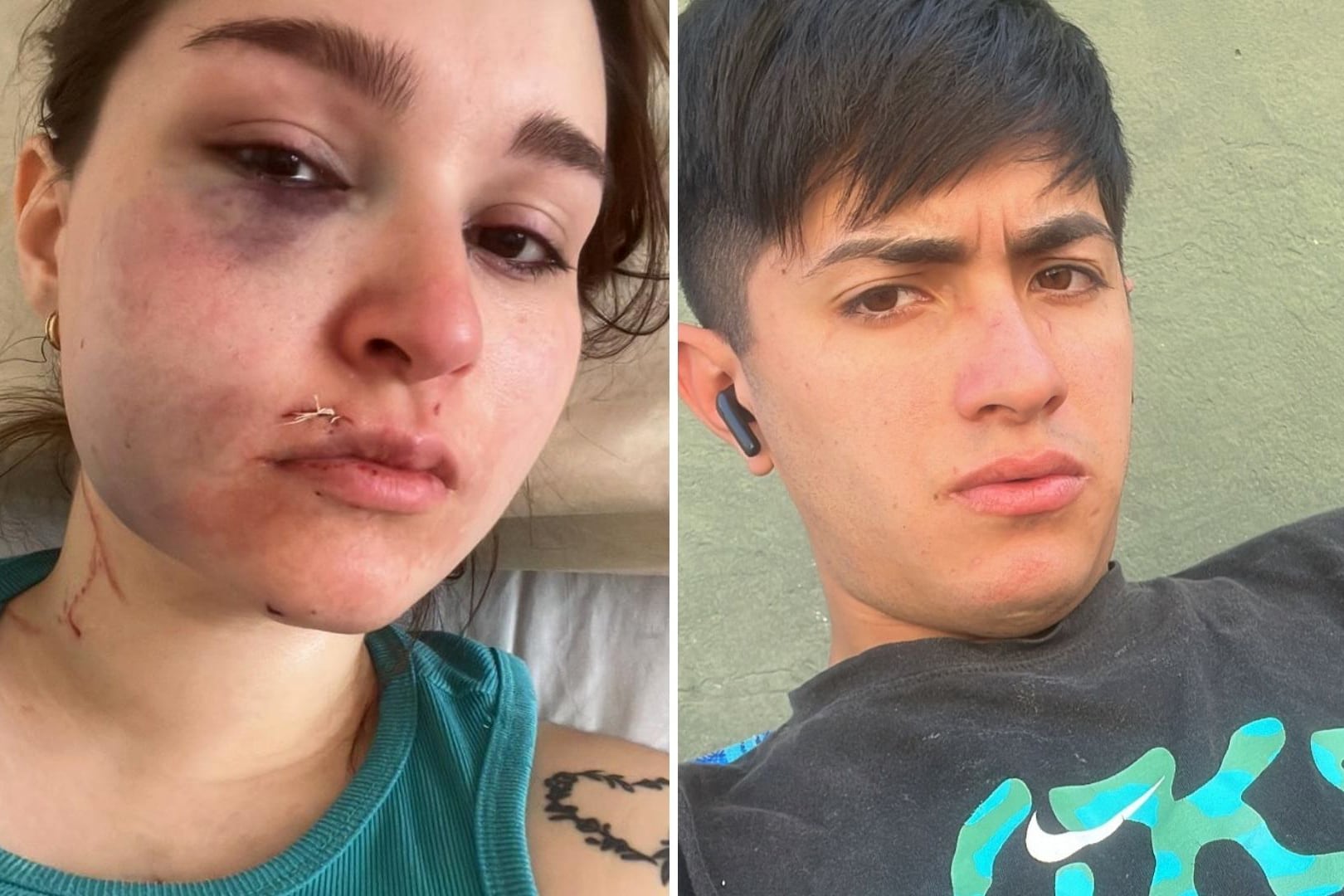

El Banco Central aplica contabilidad creativa para maquillar su deterioro patrimonial

Dibujar el balance

Federico Sturzenegger no sólo presenta informes que distorsionan la situación económica, diciendo que la inflación baja y la economía crece, sino que altera las normas de elaboración del balance del BC para ocultar la debilidad patrimonial provocada en su gestión.