El Programa de Incremento Exportador abarcará a unas 30 economías regionales, según indicó el ministro de Economía el día del anuncio, pero no dio más detalles sobre eso. Explicitó, sí, cuál sería la nueva paridad y habló de un plazo de vigencia para ese subconjunto mayor al esperado: cinco meses (desde el lunes 10 de abril hasta el 30 de agosto) en lugar de los tres originariamente previstos y versus los 50 días que durará el “dólar soja”. Los productores regionales habían solicitado tiempo para adaptarse y conquistar nuevos mercados externos.

Economía ofrece un beneficio que es unificado y transversal a un conjunto de sectores disímiles entre sí y al interior de la cadena productiva. Por ejemplo, el sector pesquero es mayormente exportador y concentrado en capitales privados y extranjeros, en tanto la producción vitivinícola apunta especialmente al mercado interno y está más atomizada, aunque conviven allí múltiples esquemas de negocios. No queda en claro a cuáles empresas se beneficiará.

Algunas entidades presentes fueron la Cámara Argentina del Maní (CAM), la Cámara de Armadores Pesqueros y Congeladores de Argentina (Capeca), de la Federación Argentina de la Industria Maderera y Afines (Faima), la Corporación Vitivinícola Argentina (Coviar) y la Cámara de Industriales de Arroceros de Argentina, entre otros.

Pérdidas por la sequía

Una demanda generalizada es por las pérdidas ocasionadas por una sequía histórica. El faltante de agua para regar los cultivos provocó una disminución de la superficie sembrada y caídas en la producción. La oferta de arroz a nivel nacional caería entre un 20 y 25 por ciento, según anticipó el ministro de Producción de Corrientes, principal provincia productora del país.

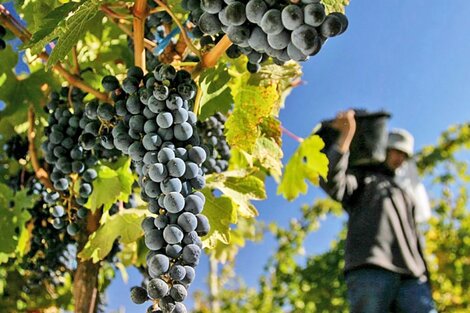

La vendimia también habría caído otro 23 por ciento respecto de 2022 de acuerdo a las estimaciones del Instituto Nacional de Vitivinicultura. En tanto, la producción pesquera perdió otro 23 por ciento interanual en febrero según estimó el Indec. En este contexto, el mercado externo aparece como el mayor incentivo para los productores locales y el Estado busca potenciar la rentabilidad por esa vía, aunque resta analizar todavía el potencial impacto inflacionario.

Existe una gran heterogeneidad entre las economías regionales potencialmente beneficiadas. Por ejemplo, la vitivinicultura tiene por principal destino el mercado interno: un 66 por ciento del total producido en Mendoza en 2022 abasteció a la demanda interna (tratándose además mayormente de vinos populares sin mención de varietal), según datos de la Coviar.

Por el contrario, el pesquero es un sector fuertemente exportador y en 2022 vendió al extranjero unos 1.800 millones de dólares (2,1 por ciento del total exportado por el país), principalmente por calamares y langostinos, mientras que la merluza es el principal alimento para el consumo doméstico. Cabe notar que aquella cifra marcó una caída del 8,4 por ciento respecto de las exportaciones de 2021.

En Argentina se consumen unos 24 litros de vino per cápita por año, fue el quinceavo país del mundo en orden a los registros de consumo durante 2021 según datos publicados por la Organización Internacional de la Viña y el Vino. Por el contrario, a nivel pesca se consumen 4,8 kilos por persona por año mientras el promedio mundial ronda los 20 kilos, según la FAO.

Caída de exportaciones

Igualmente, ambos sectores acusaron una caída de sus exportaciones en 2022. En el caso del “complejo uva”, que vendió 1.000 millones de dólares el año pasado según datos de Indec, se confirmó una caída del 4,2 por ciento, la cual en buena medida se explicó por el cierre del mercado norteamericano (50 por ciento de las ventas) ante las denuncias por dumping, que fueron recientemente suspendidas.

En el caso de la pesca, el comercio se resintió aún más, un 8,4 por ciento interanual debido a la caída de los precios y la demanda en sus principales mercados. España es el principal destino de las exportaciones pesqueras argentinas mientras China aparece como el mercado más dinámico, Japón y Brasil por el contrario redujeron paulatinamente sus compras.

En términos estructurales, “la producción total pesquera muestra un estancamiento con cierta tendencia decreciente en las últimas dos décadas” advierte un documento publicado por el Centro de Estudios para la Producción bajo coordinación del Ministerio de Desarrollo Productivo. Puntualmente en febrero de este año la producción se contrajo 23 por ciento interanual, señalaba el informe del Indec.

Estructuras heterogéneas

La cadena de valor de la pesca es muy heterogénea, según indica un documento de la Dirección Nacional de Planificación Sectorial dependiente del Ministerio de Economía. Por un lado, existe un “grupo de grandes empresas integradas con flota congeladora y fresquera de gran porte, competitiva y principalmente de capitales extranjeros”, advierte. Y es posible calcular que el 55 por ciento del comercio de langostinos y el 40 por ciento del de calamar se explican por la operación de solo cinco grandes exportadoras, Newsan es la primera del ranking y le siguen Conarpesa y Argenova, ambas operan en la patagonia.

“Por otro lado, se encuentran las empresas fresqueras pequeñas y medianas asociadas a un entramado productivo local, caracterizado por mayores niveles de empleo pero con menores niveles de competitividad”, aclara. Son empresas radicadas mayormente en Mar del Plata, y es difícil imaginar que se vean beneficiadas por el “dólar agro”. En suma el sector empleó unas 21.700 personas en el año 2016, señala el informe, mayormente hombres y con un elevado nivel de informalidad.

En el sector vitivinícola se emplearon unas 21.200 personas en 2017 según surge de otro informe del Ministerio de Economía. La estructura productiva también es heterogénea pues conviven bodegas de gran tamaño (más de 50 hectáreas), integradas y altamente tecnificadas, con viñedos más pequeños (menos de 10 hectáreas) de producción familiar. Se trata de un total de casi 900 establecimientos, concentrados en la provincia de Mendoza (70 por ciento del total) y otros en San Juan (20 por ciento). El eno-turismo y la exportación de sellos PyMEs constituyen un canal importante de comercialización para pequeños productores, mientras el abastecimiento interno a escala es dominado por las grandes fraccionadoras, como Fecovita y Peñaflor, con canales de distribución tercerizados.

Estados Unidos, Inglaterra y Brasil aparecen como los principales destino de las exportaciones de vino argentino, las cuales compiten a nivel global con la producción de Australia y Chile, quienes han ido ganando mercado. Por su parte, las ventas de mosto se dirigen mayormente a Estados Unidos, Japón y Canadá.

En cuanto al complejo maderero, como exportador aportó 800 millones de dólares en 2022, ventas que representaron también una caída del 8 por ciento respecto de 2021, según Indec. Pero si se netea al sector de las importaciones –y a diferencia de las dos actividades reseñadas arriba- el mismo es deficitario. La sustitución de importaciones es un camino a seguir por esta industria, señala un documento del Centro de Estudios para la Producción. Lo cual redundaría en un incremento exportador y mayor creación de empleo.

Al igual que en el caso de la pesca, las exportadoras son empresas grandes, pero las hay en cantidad mayor. Unas 25 son aserraderos que también exportan, están integradas y tienen altos niveles de productividad. Arauco, Lipsia, Zeni y Forestal las Marías se destacan. Mientras que la fabricación de paneles de madera está concentrada en 8 empresas donde sobresalen Arauco y Eggen.

En cuanto a la fabricación de celulosa y papel, orientada principalmente al mercado local, existen unas 860 empresas mayormente mipymes, según el documento citado. Se trata de un sector de muy alta heterogeneidad productiva entre eslabones y al interior de los mismos, el eslabón de papel y cartón es por lejos el de mayor productividad y escala.

En tanto, los eslabones de producción de madera y, particularmente, el silvícola, son de mucha menor escala y baja productividad relativa. Las extracciones forestales provienen mayormente de bosques cultivados en el Litoral, donde las provincias de Misiones, Corrientes y Entre Ríos explican el 92 por ciento de la producción de madera comercial.