El precio de la carne vacuna se disparó 29 por ciento en febrero y 14,3 por ciento en marzo. Un informe del del Observatorio de Precios del Centro de Economía Política Argentina (CEPA) identificó cinco causas de la disparada: 1) la suba del costo de los alimentos basados en maíz, 2) la exportación de buena parte de la producción hacia el mercado chino, 3) poca transparencia en el mercado, 4) subfacturación y especulación con la brecha cambiaria y 5) alta concentración en el segmento de faena de animales.

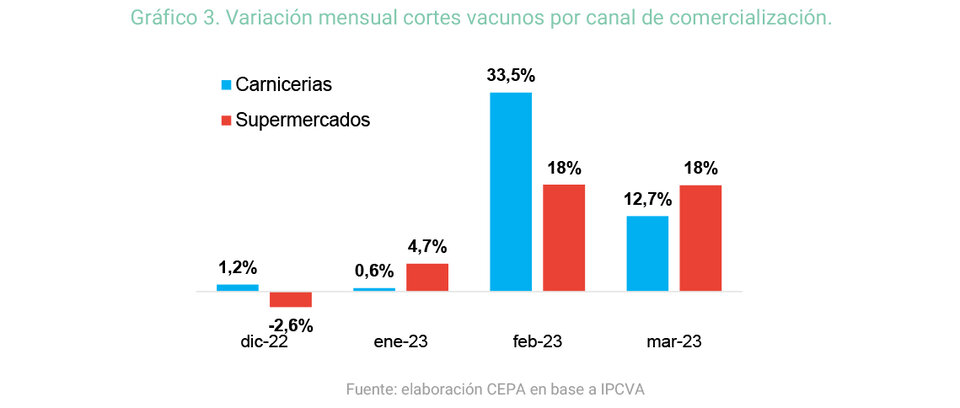

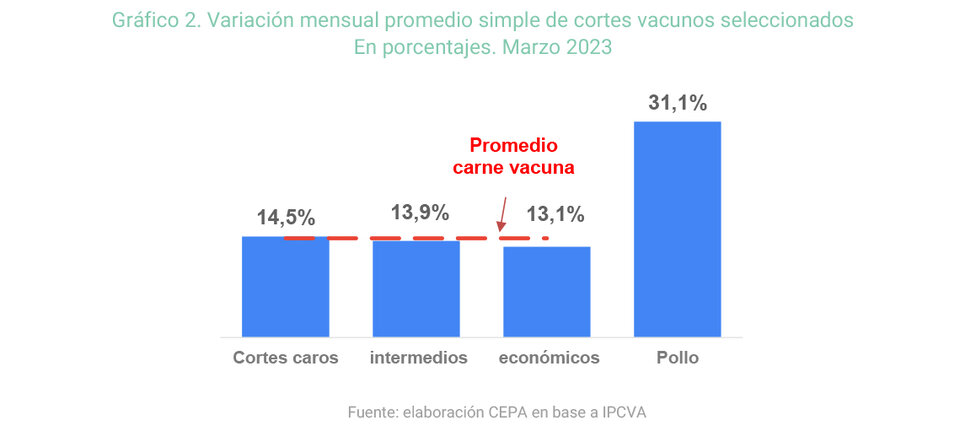

La información actualizada a marzo que examina el CEPA, previo a conocerse el índice de inflación general, surge del Instituto de la Promoción de la Carne Vacuna Argentina (IPCVA) que permite conocer el panorama con más detalle. Según canales de comercialización, el aumento en marzo se dio más fuerte en supermercados que en carnicerías (18 versus 12,7 por ciento respectivamente) mientras en febrero la situación había sido inversa, con los primeros aumentando 33,5 por ciento y las últimas 18 por ciento. A su vez, los aumentos fueron relativamente parejos en “cortes caros” (14,5 por ciento) y cortes “intermedios” y “económicos” (13 por ciento).

El IPCVA también mostró un fuerte aumento del precio del pollo del 31 por ciento en marzo. “Lleva 10 meses consecutivos con aumentos promedios que superan los de la carne vacuna” aclara el CEPA. “La reducción en el consumo de carne bovina en los últimos años habiéndose reemplazado por otros tipos de carnes más económicas” explica el diferencial del precio, analiza el CEPA.

El informe del CEPA también se pregunta si las subas de febrero y marzo respondieron a un “atraso” del precio de la carne respecto de la inflación general. Si bien durante el período junio-diciembre de 2022 la carne en mostrador aumentó 8 por ciento versus 50 por ciento la inflación general, no es posible hablar de atraso al analizar los datos desde una perspectiva más amplia: entre enero de 2020 y marzo de 2023 el precio en Hacienda subió 464 por ciento mientras el IPC trepó 371 por ciento. A su vez, si bien la faena de animales fue récord en 2022 por el efecto de la sequía, lo cual explicó la estabilidad de precios, en el primer trimestre de este año la misma aumentó otro tanto (12,5 por ciento) en relación al igual período de 2022, y es la más alta de los últimos 15 años.

Entonces, ¿por qué aumenta el precio de la carne? El desglose que realiza el CEPA permite identificar cinco causas:

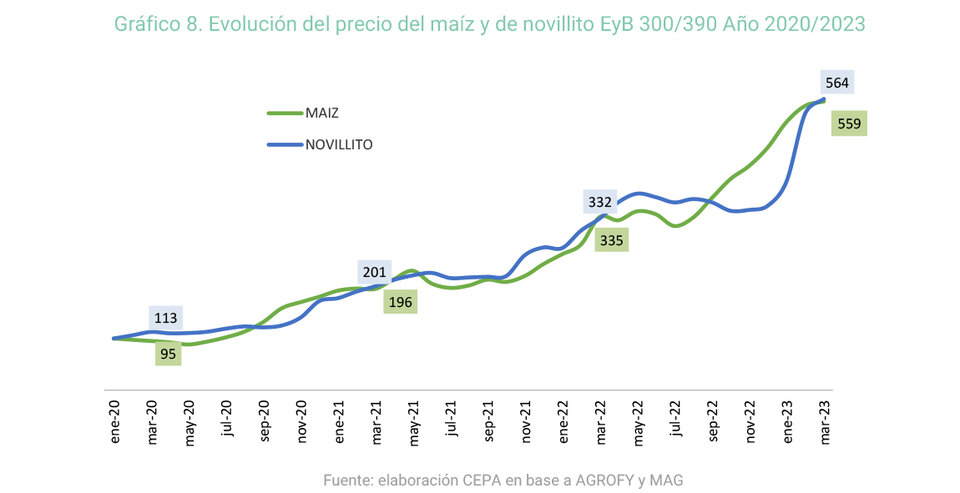

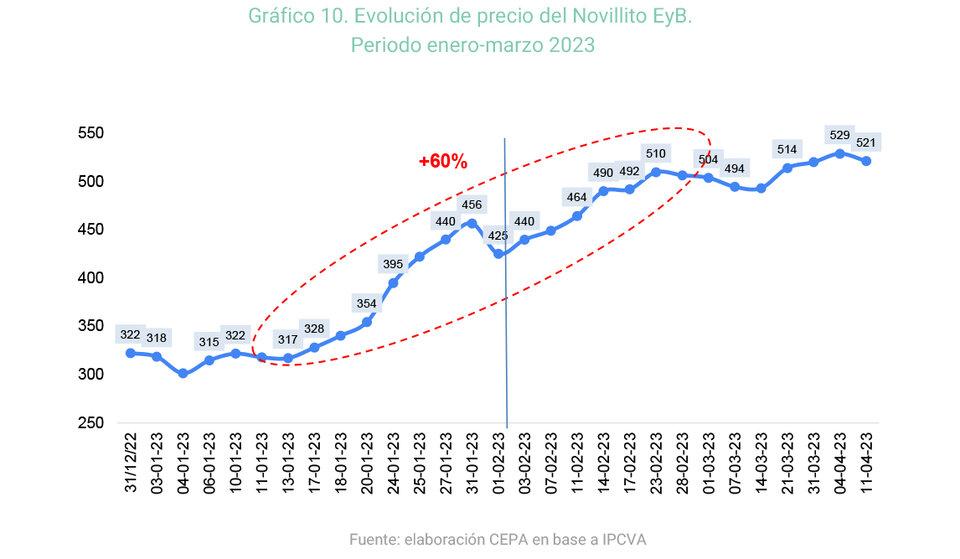

1. El alza del precio del maíz. En marzo subió 70 por ciento en términos interanuales, llegando a los 50 mil pesos la tonelada. CEPA advierte que un 70 por ciento del ganado que se comercializa pasa por feedlot, donde se utiliza esencialmente maíz para el engorde. “De modo que la incidencia final del maíz en el costo de Hacienda alcanzaría valores cercanos al 8 por ciento del costo total”, destaca el informe. Igualmente se observa una correlación estrecha entre precio internacional del maíz y del novillito, reconocen.

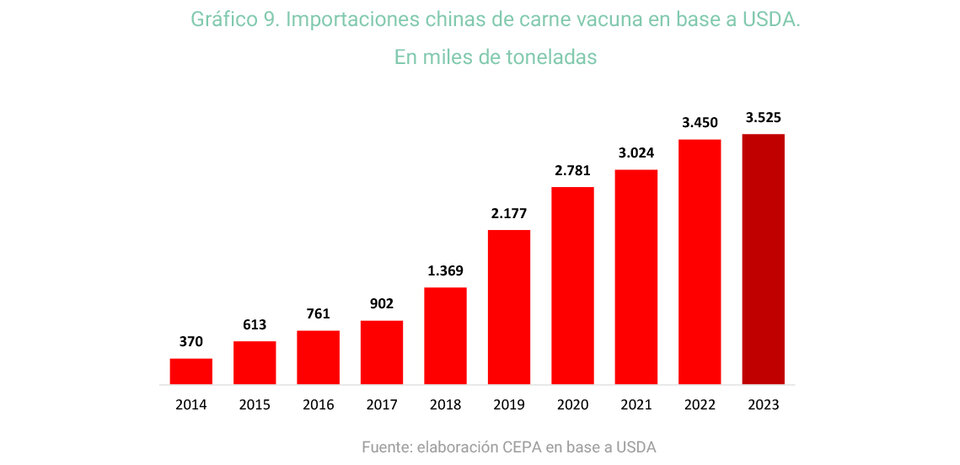

2. Demanda sostenida de exportaciones con centro en China. Las necesidades de abastecimiento de carne vacuna por parte de China son crecientes, Argentina le vende unas 55 mil toneladas mensuales promedio. Esto marca un aumento del 22 por ciento interanual en las exportaciones pese a que las empresas del sector continúan cuestionando los cupos, que fueron flexibilizados en octubre de 2022. El CEPA menciona un informe de Aduana que expone un “rulo exportador” detectado que consiste en hacer pasar como “vaca regular” (más cara) a los despachos verdaderos de “vaca vieja” lo cual permite saltear los controles del Senasa y potenciar la subfacturación. Al respecto sostienen, “si la reciente medida de dólar agro (…) pretendía acceder a dólares del sector (…) mayores controles, tanto en cortes que se exportan como en rulo cárnico, eran opciones alternativas”.

3. Poca transparencia en el mercado agroganadero. El informe detalla que el consignatario Sáez Valiente y Bullrich vendió el 20 de enero novillo a 290 pesos el kilo y al viernes siguiente lo hizo en 445 pesos. Algo similar hizo Colombo y Magliano (450 pesos el viernes, luego de vender a 360 pesos solo dos días antes). Así entonces, en solo unos días, el precio se incrementó más de 30 por ciento en promedio. CEPA advierte que “el valor de compra a niveles elevados y en tan corto tiempo por parte de consignatarios, permite pensar que con algo menos de oferta el objetivo se orientó en “recomponer precios” (de acuerdo con las propias definiciones de agentes del sector) y recomponer los márgenes”.

4. Subfacturación y especulación con la brecha cambiaria. El informe advierte que se ingresan menos dólares de los efectivamente facturados y una parte se terminan liquidando en el mercado informal. A su vez, la ventana de tiempo de 180 días para la liquidación favorece a la especulación. Y cabe advertir que si el precio en el mercado informal sube, el precio formal subirá también.

5. Concentración en los frigoríficos. “Un tercio de la faena corresponde a 10 grupos frigoríficos” indica el CEPA. Existe un sensible nivel de concentración en los eslabones fundamentales de la cadena. Si bien en las etapas iniciales de cría y engorde son predominantes los establecimientos de baja escala, igualmente el 5 por ciento de estos concentra el 40 por ciento de la producción. En tanto, en las etapas de faena y despostado intervienen los frigoríficos: según los registros de Senasa, los primeros 10 concentran el 28 por ciento del mercado. En la etapa de venta minorista los actores se encuentran más atomizados: el 25 por ciento del total es comercializado por supermercados y el 75 por ciento por carnicerías. Por último, el sector exportador también se encuentra muy concentrado: los 10 primeros exportadores concentran casi 60 por ciento de las ventas externas, si bien los frigoríficos de mayor faena no son estrictamente los principales exportadores.