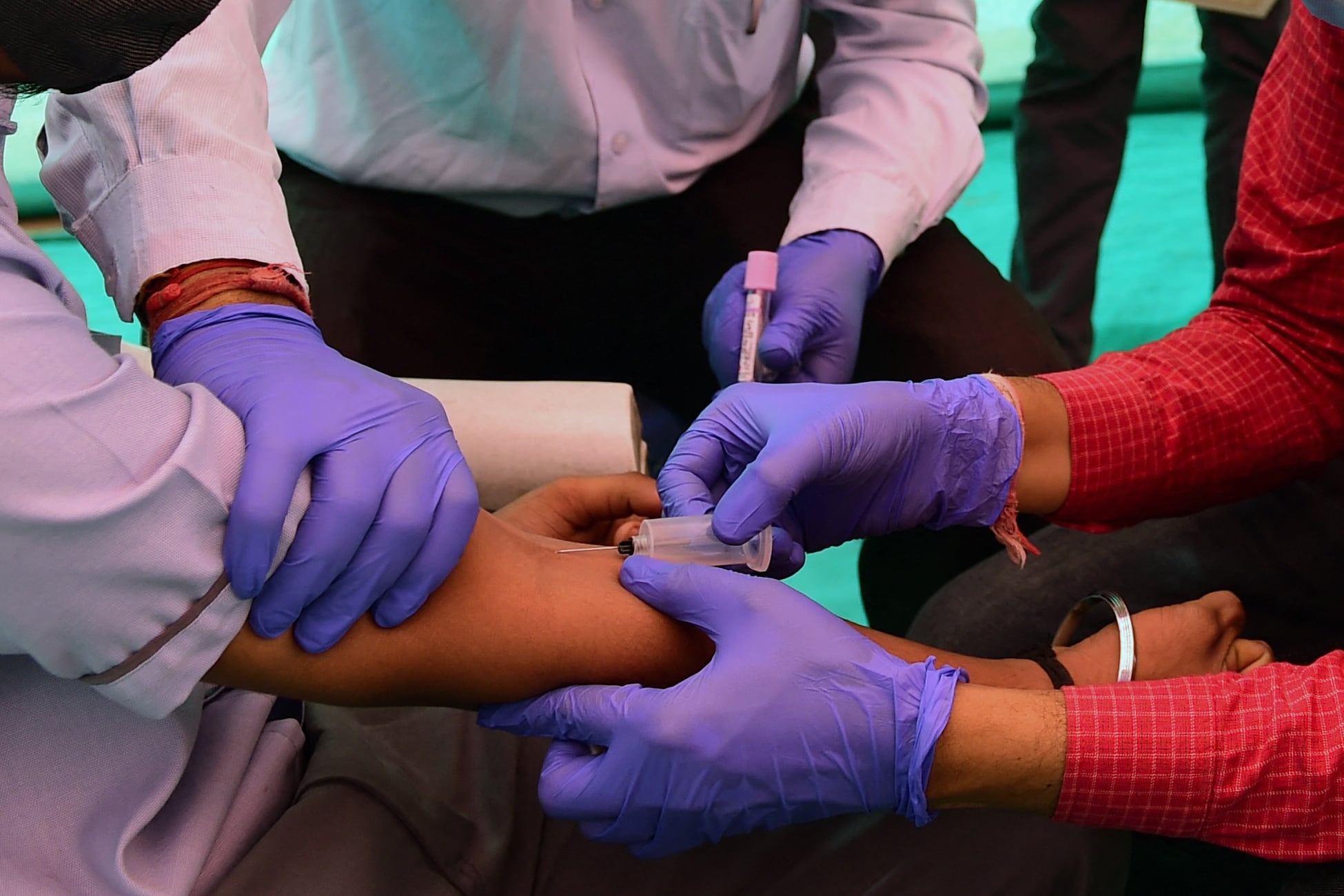

El 99,3 por ciento de la población, según el último informe de inclusión financiera

Casi toda la población ya tiene una cuenta bancaria

El Banco Central precisó que 35,1 millones de personas poseen al menos una cuenta bancaria y/o de pago. La pandemia fue clave para expandir los medios electrónicos de pago.