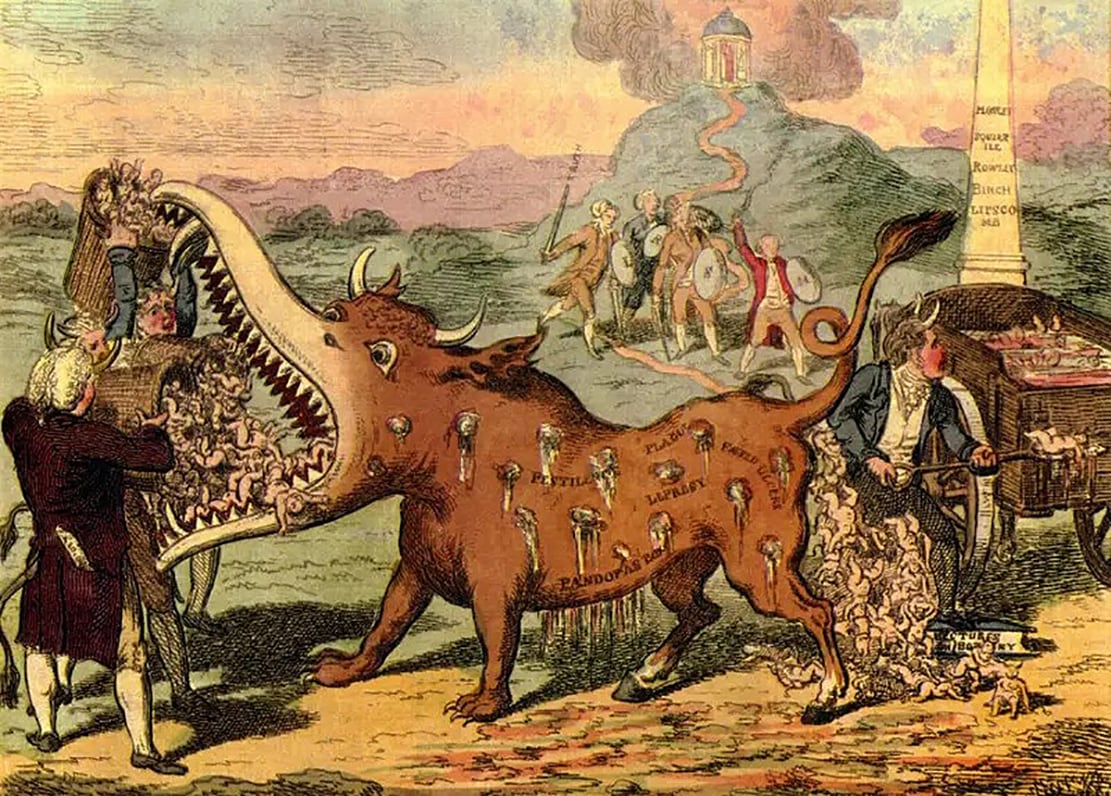

REPORTAJE EXCLUSIVO a Eugenia Correa, investigadora de la UNAM

10 años de crisis

La concentración de la banca, posibilitada por la autorregulación del sector y precipitada por las crisis financieras, tiene su contracara en la destrucción de sectores productivos clave para el crecimiento económico y un aumento de la fragilidad laboral. En diálogo con Cash, la investigadora de la Universidad Nacional Autónoma de México Eugenia Correa afirma que las economías de Estados Unidos y Europa están transitando un momento donde la inversión, la producción y el crecimiento están estancados. Para advertir que en una crisis financiera hay recesión y luego estancamiento, y si se implementan malas políticas, la recesión se prolonga por muchos años.