A cuatro de años de haber asumido al frente del Banco Provincia, Juan Cuattromo recibe a Buenos Aires/12 y reafirma el valor de pensar a la banca pública como una banca de desarrollo. “El crédito tiene que ser una palanca al servicio de la producción” sostiene. Explica que desde el 2001 hasta el 2019 el banco fue deficitario, algo que se logró revertir con un 80 por ciento más de clientes, lo que permitió diseñar políticas públicas como Cuenta DNI sin perjudicar el patrimonio de la institución. Sobre el futuro cercano presume que habrá “hostilidad” hacia el sector productivo y acerca de la mentada idea de Javier Milei de “cerrar” el Banco Central es claro: “Es peligrosísimo”.

“Hace poco estuve en Bahía Blanca y visité una empresa que hacía naves industriales, y justo estaban armando una para el parque industrial de Spegazzini, con el agregado de que los caños y las estructuras para armarla provenían de una empresa de San Nicolás: las tres empresas son clientes del banco, cada una con un acompañamiento diferente del banco para hacer crecer sus proyectos, y las tres mostraban integración”, cuenta Cuattromo.

En pleno microcentro, la esquina de Mitre y San Martín, rodeada de bancos y entidades financieras, tiene una fachada que desentona con el contexto que la rodea a partir de un largo banner con un mensaje claro: “Acá se produce”. El frente de la Casa Central del Banco Provincia sintetiza la idea de banco de desarrollo que impulsa el gobernador, Axel Kicillof, y que se pone de manifiesto en la anécdota que relata el titular de la entidad.

En los últimos días, la revista digital del Banco Central “Ensayos Económicos” publicó un estudio realizado en conjunto entre el Banco Provincia y el Banco Argentino de Desarrollo (BICE) que explica cómo las pymes que accedieron línea de créditos con tasas especiales Reactivación Pyme (RePyme) en 2020 registraron un nivel de empleo entre 2,9 por ciento y 6,7 por ciento superior a otras empresas que no demandaron financiamiento.

—¿Qué significan estos números para el Banco Provincia?

—Vemos que las políticas públicas que pensamos con determinado objetivo, logran alcanzarlo. Cuando empezó la pandemia y pensamos las opciones de crédito, el objetivo declarado era sostener los puestos de trabajo. Con más profundidad, también nos muestra que la banca pública cuando se piensa como banca de desarrollo tiene sentido porque, justamente, apunta a hacer crecer el entramado productivo, a darle densidad a las actividades y contribuye a la generación de puesto de trabajo de calidad. A los empresarios siempre les digo: nuestro crédito no se agota en ustedes sino en que generen empleo.

—¿Cuál fue la lectura del banco al momento de diseñar la línea de crédito RePyme?

—El crédito tiene que ser una palanca al servicio de la producción, darles la capacidad a las unidades productivas de desarrollarse y crecer a escala sin ahogarse. Sabemos que el crédito puede ser la mochila de piedra para un empresario que en vez de pensar en nueva línea de producción piensa en el banco. Por eso se crean líneas con tasas fijas, en pesos, de las más bajas del mercado, en muchos casos subsidiadas, y en trabajo conjunto con otros ministerios.

—¿Eso no desfinancia al banco?

—No. Esto es una cuestión del rol que adoptás como banco.

—¿Eso qué significa?

—Los bancos públicos no están para maximizar su rentabilidad, están para ofrecer los mejores servicios financieros al menor costo posible siendo responsables con el patrimonio que nos toque administrar.

—¿Eso le demanda un costo al gobierno de la Provincia?

—No. Hay que separar las cosas para evitar confusiones. Por un lado, el patrimonio de un banco puede provenir de accionistas, que, efectivamente, en nuestro caso es la Provincia, pero también proviene de la rentabilidad que genera el propio banco. Hoy en el Banco Provincia tenemos una rentabilidad positiva inferior a otros bancos, pero no por eficiencia. Sucede que la diferencia de rentabilidad la usamos para generar actividades. No es tirar plata. Es que decidimos contribuir con las familias bonaerense, con el comercio y generar dinamismo. Si hoy sacamos, por ejemplo, Cuenta DNI, solo aumentamos la rentabilidad del banco y nada más.

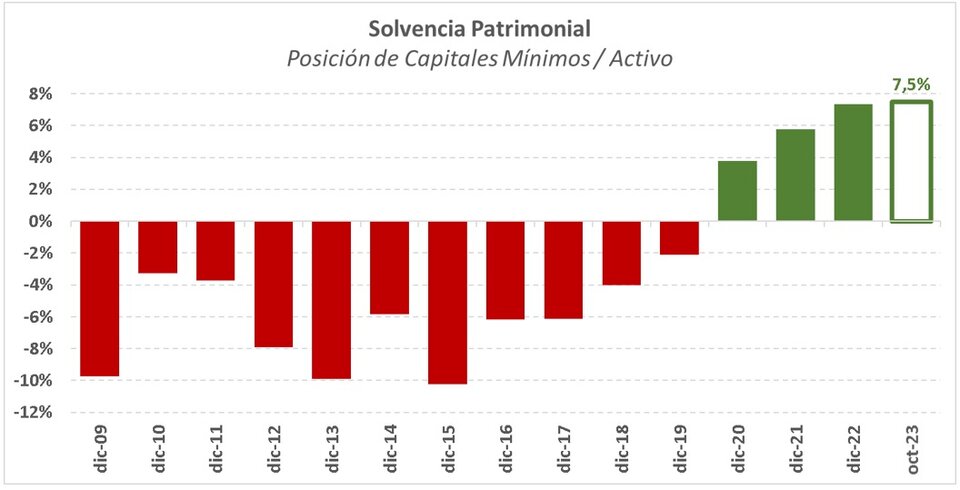

—¿En qué situación se encuentra el Banco Provincia sobre su capital?

—Todos los bancos tenemos que tener un determinado nivel de capital para desarrollar nuestra actividad. Esto está regulado, incluso internacionalmente con normas como las de Basilea. El Banco Provincia tuvo déficit de capital, es decir, estuvo por debajo de lo que pide el marco regulatorio, desde el 2001 al 2019. En cambio, hoy tiene exceso de capital. Hoy el banco se fortaleció, es solvente, y es más seguro para sus clientes y depositantes. Hoy es rentable. Entonces, habiendo cumplido el objetivo regulatorio, se fortaleció el patrimonio, se invirtió en tecnología y se modernizó, y es a partir de ahí que una porción de esa rentabilidad se pone al servicio de los clientes que, en definitiva, son los dueños del banco porque somos un banco público.

—¿Por qué?

—¿Los bancos privados no tienen beneficios para sus clientes? ¿Por qué un jubilado en el Banco Provincia que cuente con tarjeta de crédito no puede acceder a comprar en cuotas y tener reintegros como en cualquier otro banco? Esto se logra porque el banco es sostenible estando dentro del mismo marco regulatorio que cualquier otro banco. Es un banco autárquico, que le rigen todas las regulaciones del Banco Central, y nos auditan de la misma manera. En nuestro caso, seguro tenemos una penetración más importante que el resto de los bancos privados porque su objetivo es ganar plata, mientras que el nuestro es invertir en políticas públicas. Repito: los recursos de la Provincia no están vinculados a los del banco. La inversión en Cuenta DNI no la financia la Provincia, lo hace el banco. Y sigue siendo rentable.

—Asumir esos costos, ¿pone en juego el concepto de eficiencia del banco?

—Lo que hace el Banco Provincia, el financiamiento de sus estrategias comerciales, es con recursos propios. En las críticas después se mezcla todo. Creo que ahí hay que desarticular lugares comunes. Se escucha decir que la banca pública es ineficiente y que no puede hacer tal cosa como, por ejemplo, Cuenta DNI. Demostrás que podés y te dicen que lo tiene que hacer un privado. Nosotros decimos que no, que es un rol del Estado que haya una billetera digital como Cuenta DNI, que es un producto de vanguardia, que fue reconocida en Londres como la mejor solución para la movilidad de las Pymes a nivel global. Y lo hacemos a bajo costo, es una herramienta segura y sin comisiones ocultas. Y esto nada tiene que ver con las finanzas de la Provincia, porque nosotros no recibimos un peso de la Provincia para financiar Cuenta DNI que hoy ya superó los ocho millones de usuarios.

—En caso de que se apliquen las políticas que pregona Milei, ¿se podrá continuar con esta línea de acción?

—La verdad que hasta que no haya un conjunto de definiciones es difícil responder. La línea de crédito productiva es una línea regulatoria que define el Banco Central. Lo que hacemos nosotros sobre eso es generar tasas más baratas o complementamos con otros ministerios para generar beneficios adicionales en sectores estratégicos. Vamos a mantener nuestra visión, pero lo que pase con esos marcos regulatorios no depende de nosotros, así que habrá que aguardar. Lo que sí uno hace desde la administración del banco es tener un banco sólido, que es lo que venimos haciendo. Esto es tener una base de capital solvente que garantiza con liquidez los depósitos de sus ahorristas, algo que hoy se cumple para que los ahorristas estén tranquilos. Los indicadores del Banco Provincia hoy muestran esa robustez.

—Introdujiste el tema de la regulación. ¿Qué pasaría si deja de existir el Banco Central como propone el presidente electo?

—Axel lo ha dicho. Hemos llegado a un plano de debate que parece que estamos discutiendo si la tierra es plana. Es difícil la pregunta en el sentido de que no hay experiencias para que un país como Argentina o una economía mínimamente estructurada no tenga autoridad monetaria, un regulador, un banco central que supervise el sistema monetario como política macroeconómica. Entras a un terreno desconocido y peligroso. Peligrosísimo. Parece que el mundo está equivocado y vos lo vas a probar en la Argentina. Hasta las cámaras que agrupan a los bancos privados lo rechazan.

—¿Por qué sería peligroso?

—El sistema financiero, al administrar los depósitos de la gente y estar conectado con todos los sectores de actividad productiva, hace que si hay una crisis bancaria se vuelva una crisis sistémica, que son crisis que arrastran todo el sistema económico. Se probó en la crisis del ‘29 en Estados Unidos, también en el 2008 con Lehman Brothers o mismo acá en el 2001. Por lo tanto, tiene que ser un sector regulado.

—Pero ¿qué puede suceder si no hay un agente regulador desde el Estado?

—Justamente los riesgos potenciales de la mala administración de una entidad pueden afectar a toda la economía y a sectores que no tienen nada que ver con la banca porque todos los bancos están interconectados. Es como un efecto domino inevitable. Cuando comienza una corrida contra los bancos, el problema puede empezar en el segmento hipotecario y después tenés una crisis industrial porque, en definitiva, el banco está operando en los dos lados y los bancos están todos interrelacionados. Eso te muestra que tiene que haber control y un regulador externo, que garantice el funcionamiento y entienda el riesgo sistémico, que no lo tiene por qué ver una sola entidad.

—¿Y si se deja caer al banco que hizo mal las cosas no se soluciona?

—Muchas veces surgen argumentos de “que se caiga” o “el que las hace las paga”, basado en argumentos de riesgo moral. La realidad es que en una crisis bancaria alguna institución bancaria siempre cae, como le pasó a Lehman Brothers, o ahora en Silicon Valley. Lo que no podés dejar caer es el sistema por el efecto de arrastre.

—¿Qué consecuencias tendría sobre el banco el freno de la obra pública?

—Las políticas de ajuste sobre el sistema productivo, si se producen, van a afectar a la provincia de Buenos Aires y a quienes somos parte. Nadie se salva solo y el Banco Provincia no es una isla. Va a ser problema del sector productivo, de las comunidades, y del sistema financiero. Por eso nuestra postura en el debate nacional era la de marcar que no se puede independizar lo que nos pasa a nosotros de lo que pase a nivel nacional. Van a ser tiempos difíciles que exigirán creatividad para desarrollar herramientas que sostengan nuestra visión en un entorno que se presupone muy hostil a la producción en general.

—¿Por qué habla de que la banca pública tiene que ser una banca de desarrollo?

—Es una discusión pertinente a los tiempos actuales y a los que se vienen. Argentina supo tener su banco de desarrollo, pero el paso por experiencias neoliberales los hizo quebrar o los vendían. Hoy podemos desarrollar la actividad de banca de desarrollo en conjunto con otras instituciones entendiendo que hay proyectos que para crecer en volumen y escala necesitan que el Estado los acompañe y que apunte a sectores estratégicos.

—¿Esta experiencia funciona en el mundo?

—Claro que pasa en todo el mundo. Quizás no existe un banco de desarrollo en determinado país, pero si agencias que cumplen ese rol. Se trata de fortalecer la articulación entre lo público y privado. Lo que el Estado hace es desarrollar el mercado, porque cuando das un crédito a una empresa y crea una nueva línea de producción, eso es desarrollar mercado. El privado recibe el subsidio a través de la tasa fija y en pesos y eso le permite hacer viable el proyecto.

—¿Es el valor del Estado interviniendo en el mercado?

—Para darle claridad, todo lo que hace el banco tienen sentido cuando le sirve al privado. Hay sectores que, probablemente, no necesiten el acompañamiento del Estado por su nivel de desarrollo, pero otros sí. Puede ser tanto un crédito como programas de beneficios como Cuenta DNI o compra tarjeta. Son políticas productivas, porque dinamizas el consumo y motorizas comercio y producción. Es fomentar la actividad privada con el horizonte de mejorarle la calidad de vida a la gente.

—¿Fue una decisión acertada para el banco?

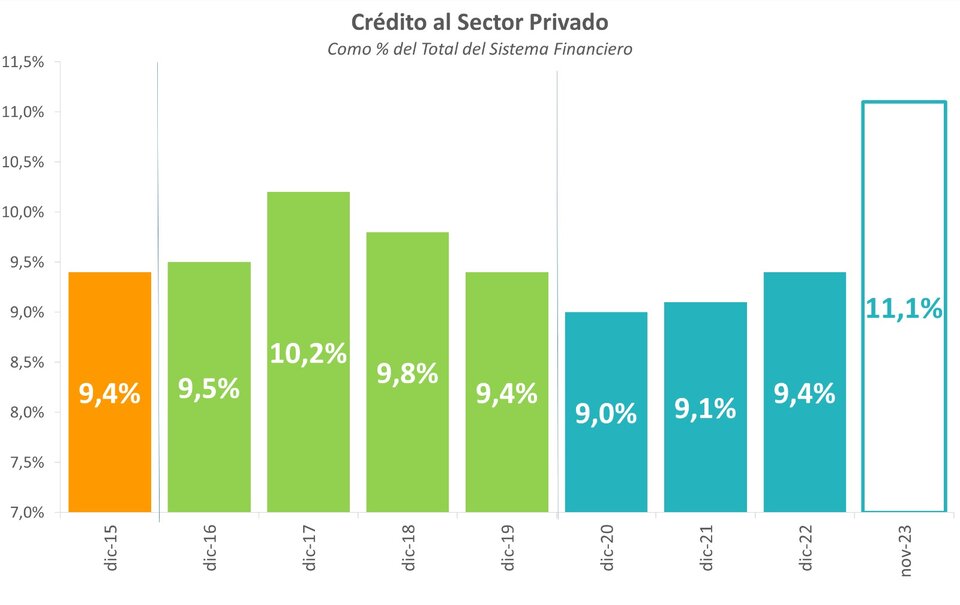

—Para tomar dimensión, en términos reales otorgamos más de 6,4 billones de pesos en créditos a la producción. El 76 por ciento de este financiamiento tuvo tasas especiales y alcanzó a 94.300 empresas y clientes del segmento negocios y profesionales, que fueron el foco de la política crediticia del banco. Esta reorientación del crédito nos permitió alcanzar el 12,9 por ciento de participación en el mercado de créditos productivos. Es el porcentaje más alto desde al menos desde diciembre de 2015 y está más de cinco puntos porcentuales por encima del 7,8 por ciento que encontramos en diciembre de 2019.

—¿Cómo están los niveles de morosidad?

—Bajos. Estamos por debajo del promedio del sistema financiero y en los últimos años fue cayendo. Además, la pyme es pagadora. Muchas veces son emprendimientos familiares que a veces son quinta generación, donde el cuidado por la empresa es el cuidado por la economía familiar.

—Mencionaste el valor de la inversión tecnológica para obtener resultados, ¿por qué?

—Era un proceso necesario y el Banco lo necesitaba. Desde 2020 a hoy las transacciones monetarias por segundo se multiplicaron por seis. Eso tiene un desafío inmenso atrás, y nosotros nos pudimos apoyar en los trabajadores y trabajadoras del banco que son los que impulsan esos procesos. Es un proceso virtuoso porque incorporaron cuatro millones de clientes nuevos y seguimos trabajando con 10.400 trabajadores. Siempre se estigmatiza al trabajador publico y acá hubo un salto inmenso de su productividad en quehacer diario atendiendo más clientes y más transacciones y que atiende cada vez mejor. Hoy estamos a mitad de camino de lo que pretendemos como proceso de remodelación digital para llevar toda la atención por aplicación, fortaleciendo a Provincia Compras donde estamos desarrollando el módulo de retiro en comercio para sostener la impronta de cercanía.

![function body_3(chk,ctx){return chk.f(ctx.getPath(false, ["author","title"]),ctx,"h");}](https://images.pagina12.com.ar/styles/width470/public/2023-11/andresmiquel-confondo-200x200.png?itok=akLdntXU)