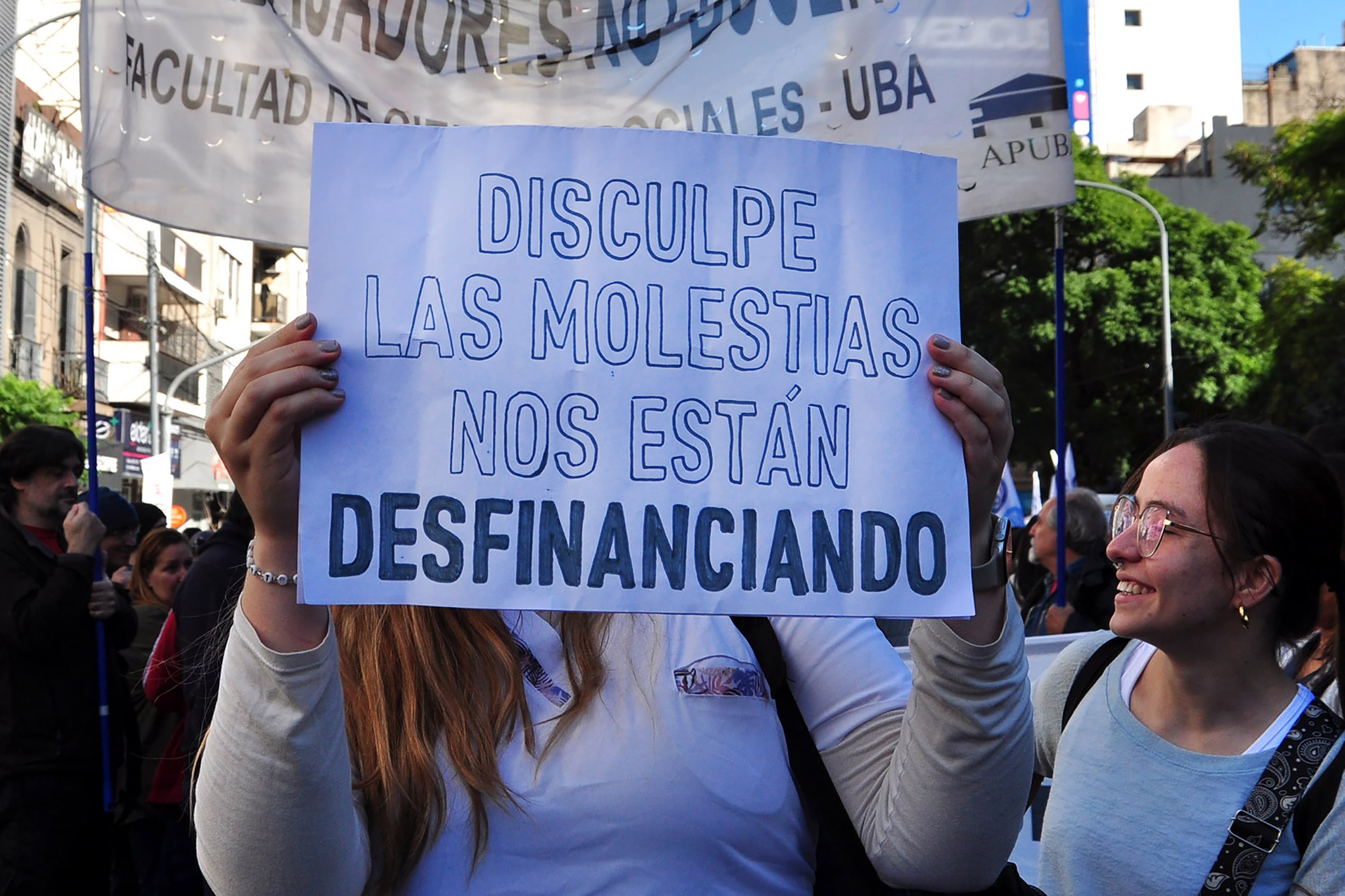

Caída de acciones y bonos, aumenta la brecha cambiaria, suba del riesgo país y el dólar blue en valores record

La city es una olla a presión

El dólar blue registró un incremento de 70 pesos y terminó en el record de 1120. Los dólares financieros también sumaron volatilidad y en lo que va del mes ya acumulan incrementos de casi 23 por ciento.