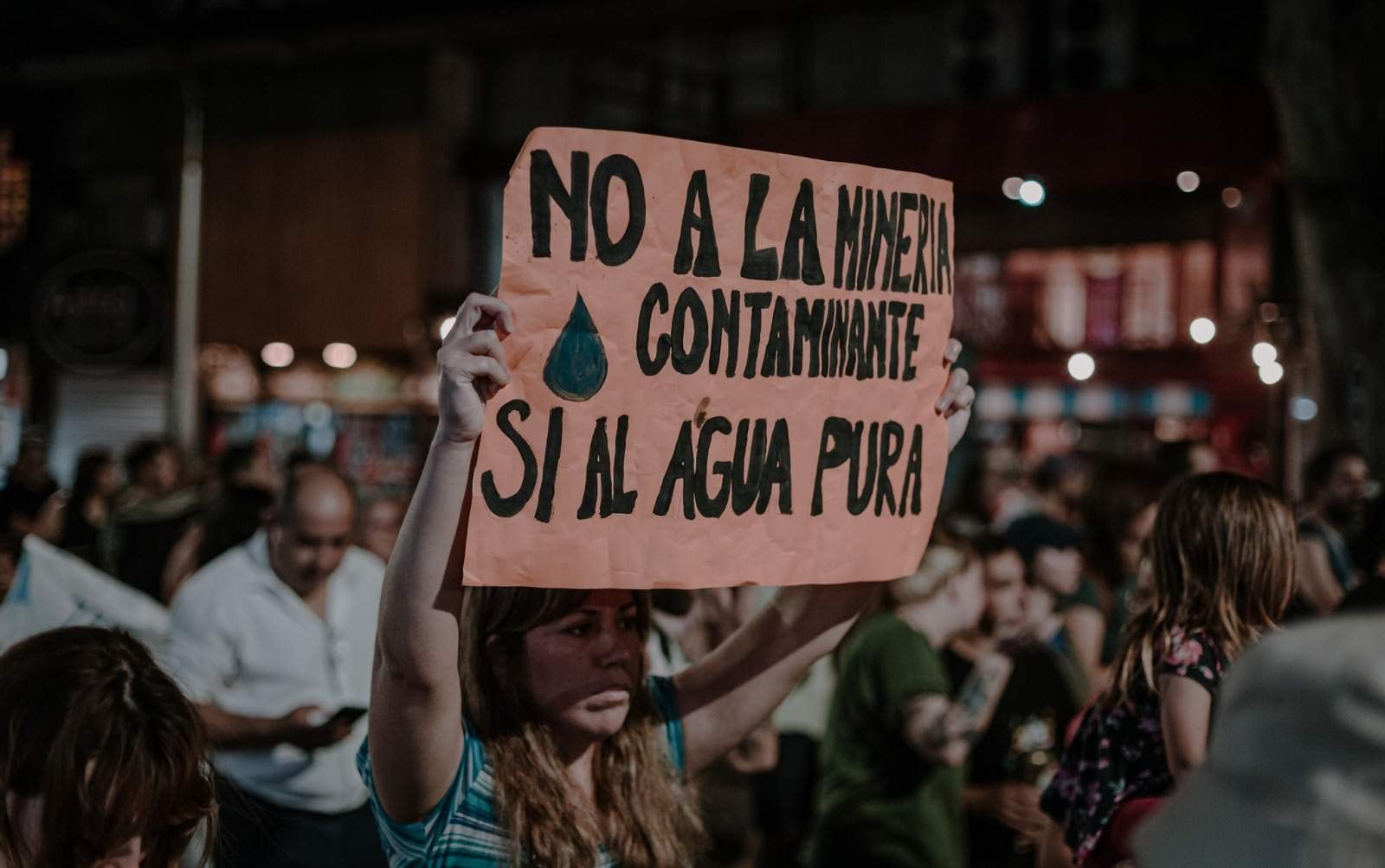

El IPC de julio del 4% revela que Milei hace agua en teoría y práctica

La inflación es siempre y en todas partes un fenómeno cambiario

La estrategia antiinflacionaria libertaria se abraza al cepo y a deprimir los ingresos de la mayoría de la población. Pese al violento ajuste fiscal y la contracción monetaria, con el agregado de la hiperrecesión que derrumba el consumo, la tasa de inflación minorista general y la núcleo se resisten a bajar.