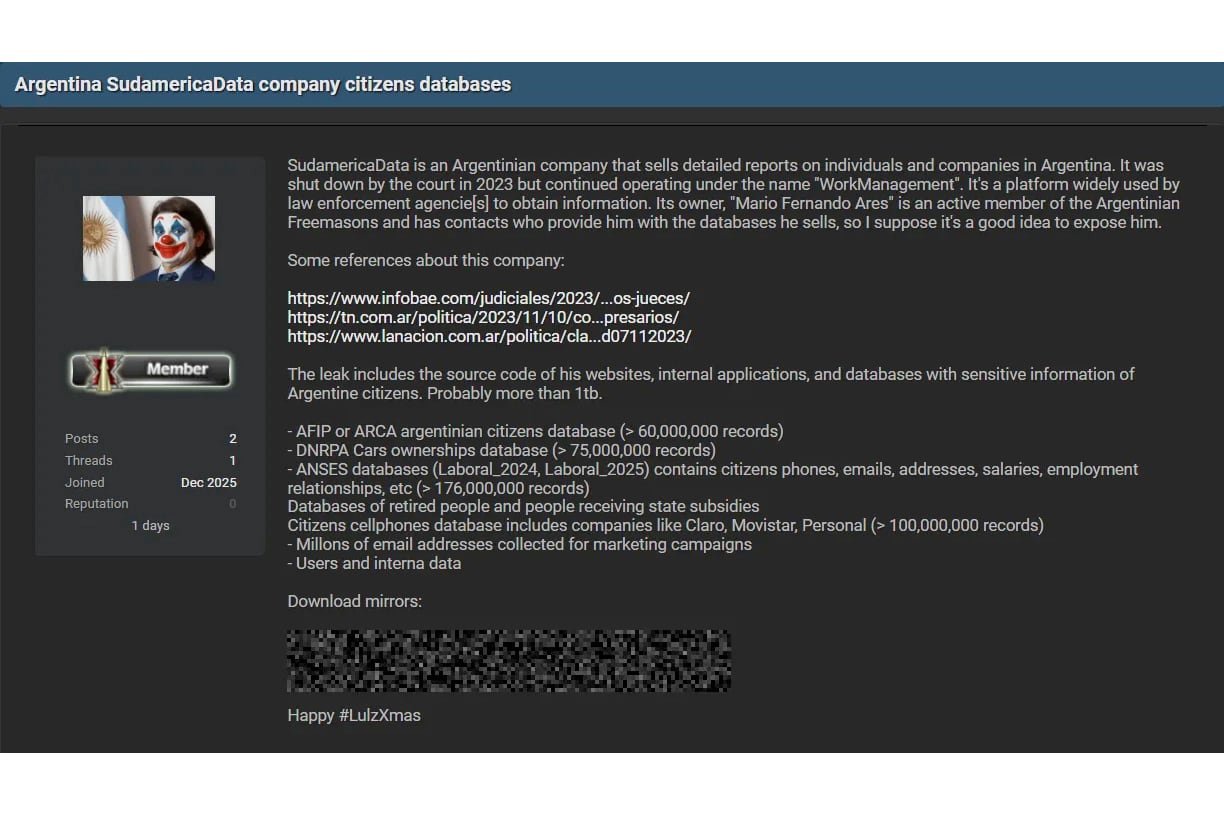

La entidad deberá entregar fondos al Tesoro y para compensarlo saldrá a colocar bonos

El Nación sube la tasa y se endeuda

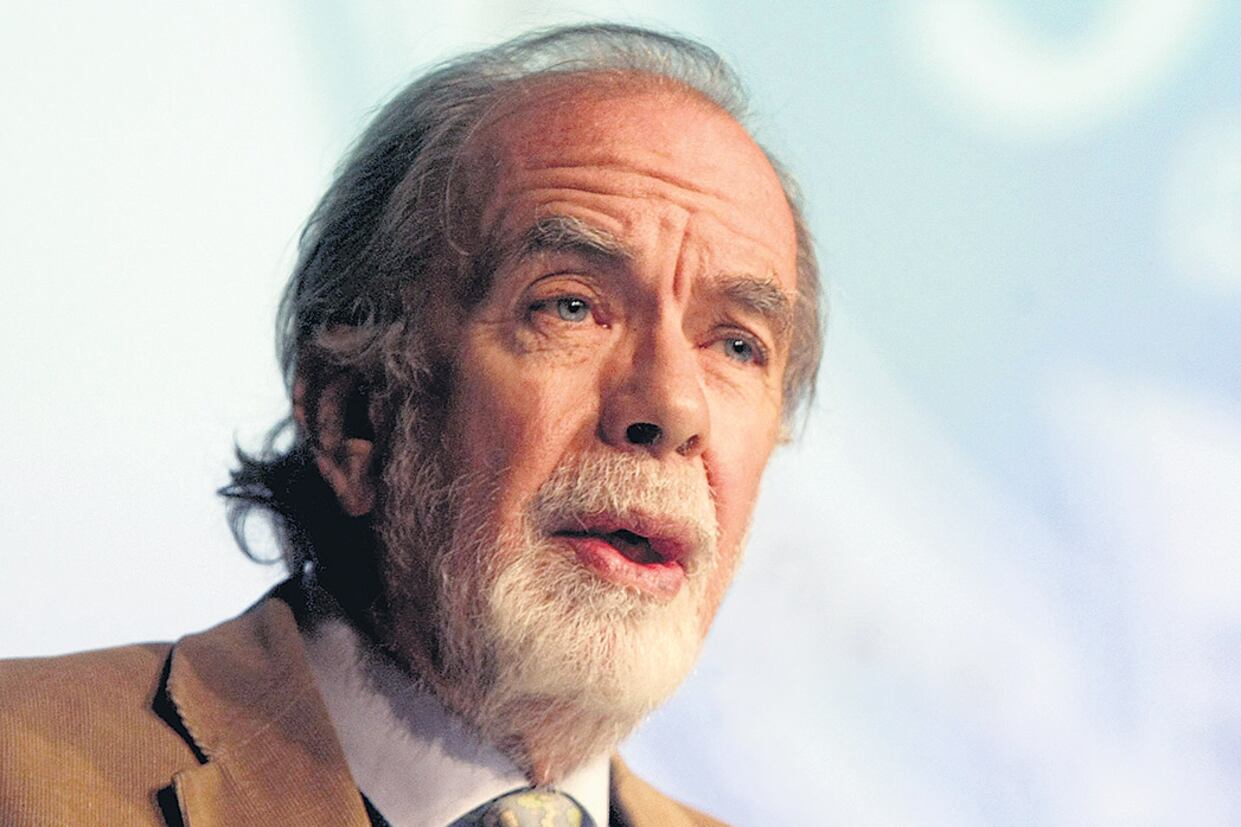

González Fraga, presidente del banco, confirmó la suba de entre 1 y 1,5 puntos de la tasa de los créditos UVA, reveló que hubo 500 retiros voluntarios y habrá más recortes y se cerrarán sucursales en el exterior. El crédito a Galperín.