EL PAíS • SUBNOTA

Los ganadores

› Por Horacio Verbitsky

“No vine a convertirme en gendarme de la rentabilidad de los empresarios” fue la frase más impactante en el discurso de la presidente CFK ante la Asamblea Legislativa. Así respondió a un informe difundido días antes de su asunción por el instituto de estudios de la Fundación Mediterránea, IERAL, que fue el soporte académico del ex ministro Domingo Cavallo. Su vicepresidente es Fulvio Pagani (h.), hermano del recién reelecto titular de la más importante cámara patronal, la AEA, Luis Pagani. Según ese informe, la rentabilidad de 69 grandes empresas ha descendido en 2007, según sus balances presentados en Bolsa: los costos de venta sobre facturación subieron casi 2 puntos porcentuales hasta situarse en el 64,2 por ciento y la rentabilidad sobre facturación se redujo de 14,7 a 12,4 por ciento. Pero entre 2004 y 2005 había subido de casi el 10 a mas del 15 por ciento, por lo que sigue en niveles excepcionales: esa ganancia neta del 12,4 por ciento que reconoce la Fundación Mediterránea supera la de los mejores años de la convertibilidad.

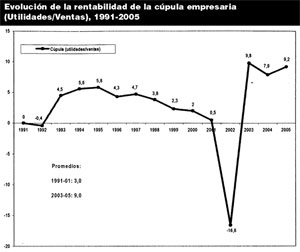

Así lo demuestra un estudio del área de economía y tecnología de la Facultad Latinoamericana de Ciencias Sociales (Flacso), elaborado para el Programa de Naciones Unidas para el Desarrollo (PNUD) sobre las ganancias de las 200 firmas más importantes del país en el trienio 2003-2005. El promedio de las utilidades sobre ventas de esa elite empresarial fue del 3 por ciento anual entre 1991 y 2001, y del 9 por ciento entre 2003 y 2005. Los reacomodamientos posteriores, con el gradual avance de la inflación, implican correcciones menores que de ningún modo modifican la lectura general del proceso. La diferencia porcentual con el estudio del IERAL se debe a que IERAL abarca la crema de la crema.

El IERAL conjetura que la disminución del flujo de caja de las empresas hará caer la tasa de inversión, pese a que en los últimos dos años la caja se contrajo y la inversión creció. La conclusión de los lobbistas es que el gobierno de CFK debería enfrentar “la problemática de costos” y mejorar las condiciones de financiamiento de largo plazo para las empresas, “incluida la disminución del riesgo país”. Traducido al castellano: conciliar posiciones con Estados Unidos, controlar salarios, subsidiar créditos, aceptar las condiciones del Club de París, el FMI y los bonistas.

Los investigadores de Flacso, conducidos por Eduardo Basualdo y Daniel Azpiazu, registran la generalizada y muy brusca caída de las utilidades en 2002 (16,6 por ciento de la facturación de las 200 firmas), un fenómeno sin precedentes que se explica por la estrategia seguida durante los años de hegemonía de la valorización financiera sobre la producción por los distintos tipos de empresas, durante la convertibilidad.

Tres tipos de empresas tuvieron ese año severas pérdidas sobre sus ventas: las asociaciones (39 por ciento), los conglomerados extranjeros (21,4 por ciento) y las transnacionales (14,7 por ciento). En todos los casos esto fue consecuencia de su agresiva estrategia de endeudamiento externo, con escaso o nulo aporte de recursos propios. Pero en los años siguientes, pese al congelamiento y desindexación de la mayor parte de las tarifas, una vez que renegociaron su endeudamiento en moneda fuerte su rentabilidad volvió a ser excepcional. Las asociaciones superaron ligeramente los márgenes de ganancias de la década de 1990; las transnacionales duplicaron su mejor desempeño durante la convertibilidad; los conglomerados extranjeros casi los triplicaron (4,3% en 1994, entre 8,2 y 11,1 entre 2003 y 2005). En el otro extremo, las empresas nacionales independientes, los grupos económicos locales y las empresas estatales fueron los menos afectados en el primer año de la postconvertibilidad, porque habían recurrido en menor grado al financiamiento externo. Las nacionales independientes no tuvieron quebrantos en 2002 aunque su rentabilidad posterior fue más baja que la de los demás tipos de empresa; las estatales tuvieron pérdidas moderadas en el momento de la devaluación y rentabilidad mínima después, mientras los grupos económicos locales combinaron lo mejor de cada mundo: apenas 3,4 por ciento de pérdidas durante la hecatombe, pero ganancias de entre el 8 y el 10 por ciento anual luego. Esto supera su mejor resultado durante la convertibilidad (7,3% en 1995). En definitiva, superado el mal momento, “el desempeño económico de la cúpula empresaria parecería inscribirse en una de sus fases históricas más esplendorosas”. Para el conjunto de las 200 grandes, la tasa de beneficio sobre ventas en el trienio posterior al shock devaluatorio se ubicó en torno al 810 por ciento, superando los mejores registros de la década pasada (5,8 por ciento en 1995). El secreto residió en la transferencia de recursos del trabajo al capital y la consecuente inequidad distributiva. Si bien la participación de los trabajadores en el ingreso mejoró respecto de 2002, el costo laboral sigue siendo inferior al de 2001 (31 por ciento entonces, 28 por ciento ahora). La recuperación del salario real y la ocupación mejoró en forma significativa las condiciones de vida de la clase trabajadora, pero su participación en el ingreso es menor porque el PBI creció más que la masa salarial. Entre 2001 y 2007, el PIB aumentó el 31%, casi el doble que la masa salarial (16%, equivalente al salario real por la ocupación). Esto significa que hay un enorme margen para incrementar los salarios y que quienes necesitan de la gendarmería estatal para nivelar las fuerzas no son los patrones.

Nota madre

Subnotas

-

Los ganadores

› Por Horacio Verbitsky

(Versión para móviles / versión de escritorio)

© 2000-2022 www.pagina12.com.ar | República Argentina

Versión para móviles / versión de escritorio | RSS ![]()

Política de privacidad | Todos los Derechos Reservados

Sitio desarrollado con software libre GNU/Linux