ECONOMíA › A LA MEDIANOCHE, EL GOBIERNO PRESENTO EN EL JUZGADO DE GRIESA LA RESPUESTA AL PLANTEO DE LOS FONDOS ESPECULATIVOS

Movida para tratar de neutralizar a los buitres

El texto remarca el perjuicio que implicaría para los bonistas que entraron en el canje repartir los pagos con los fondos especulativos. Los bancos intermediarios y la caja de valores que custodia los títulos respaldaron la postura argentina.

› Por Cristian Carrillo

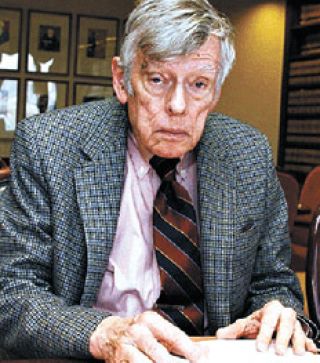

El Gobierno presentó a última hora de ayer en el Juzgado de Nueva York la respuesta al planteo de los fondos buitre, quienes exigen que se les reconozca el precio completo –sin descuento de capital– de sus tenencias de deuda argentina en default. El miércoles pasado presentaron un escrito ante el juez del distrito de Manha-ttan, Thomas Griesa, en donde señalan que la Argentina podría utilizar parte de los recursos que destina actualmente al pago de vencimientos de deuda reestructurada para cumplir con los 1430 millones de dólares que exigen. Si bien la presentación se conocerá recién hoy, Página/12 pudo saber que la respuesta argentina remarca el perjuicio que implicaría para los bonistas que entraron en el canje repartir los pagos que reciben con los fondos especulativos. No obstante, el Gobierno afirma a su vez que la Justicia de Nueva York no tiene facultad para decidir sobre ese dinero porque, una vez librado el pago, pertenece a los bonistas. Por su parte, los bancos intermediarios y la caja de valores DTC, que custodia los títulos públicos, alertaron a Griesa sobre el riesgo de “disrupción institucional” del mercado de valores en caso de que se aplique el pedido de los fondos buitre. El lunes los fondos tendrán una última oportunidad de réplica, antes de que Griesa emita su fallo.

Este nuevo cruce judicial surge luego de que la Cámara de Apelaciones de Nueva York ratificara el fallo del juez Griesa, que determina que la Argentina discrimina en el pago de sus compromisos entre los que ingresaron en el canje y los que no. El fallo se basa en una reinterpretación expuesta por los fondos buitre de la denominada cláusula pari passu –en igualdad de condiciones–, que permite que un acreedor pueda obtener el cobro del monto adeudado fuera del arreglo global. La Cámara pidió a Griesa que presente una solución para salvar esta supuesta discriminación. El juez de distrito entonces solicitó a las partes que argumenten sus posiciones y se comprometió a tener una decisión lo antes posible.

La presentación de NML Capital, propiedad del magnate Paul Singer, junto a otros fondos buitre, sostuvo la exigencia de que el Estado argentino abone en efectivo el precio nominal de sus tenencias, sin quita de capital ni de intereses. “Si Argentina paga el total de cualquier vencimiento a los bonistas que ingresaron en el canje, debe pagar el total de la suma que actualmente debe a los demandantes”, señala la presentación de los fondos buitre, quienes además pidieron que el Estado deposite los 1430 millones de dólares en una cuenta a modo de garantía mientras se lleva a cabo el juicio para evitar nuevos embargos. La respuesta argentina partió del estudio Cleary, Go-ttlieb, Steen & Hamilton, Carmine Boccuzzi, a las 22 horas.

La defensa argentina mantiene las mismas líneas argumentales con las que viene trabajando. Por un lado, se expresa el rechazo a utilizar parte del dinero destinado a pago de vencimientos de deuda reestructura para ofrecérselos a los fondos buitre, dado que perjudicará al 92,4 por ciento de los bonistas que ingresaron en el canje. Además de crear un mal precedente para futuras reestructuraciones de deuda, abre la puerta a juicios de bonistas, que aceptaron el canje, contra el Estado. Por el otro, se sostiene que los recursos, luego de que es realizada la transferencia a las entidades de clearing, dejan de pertenecer a la Argentina para ser propiedad de los tenedores. Esto deja fuera de jurisdicción al juzgado de Griesa. En este esquema, el Bank of New York, agente de pago del país, recibe el dinero en territorio argentino, el cual va a un fideicomiso. Por lo tanto es en la Argentina donde se realiza el traspaso del dinero a los acreedores, y no en Estados Unidos.

Las posiciones cobran fuerza a partir de las cartas que enviaron al juez de distrito The Clearing House, organismo que engloba a las entidades a través de las cuales se realizan los pagos –entre ellas el Bank of New York– y el DTC, agente depositario de los bonos (ver aparte). Sendas cartas, dirigidas a Griesa, alertan sobre lo “impracticable de aplicar cualquier tipo de prorrata”, tal como solicita NML Capital, debido a que los fondos se transfieren a las entidades custodia sin discriminar bonistas –señala DTC–, mientras que The Clearing House alerta acerca de un riesgo de “disrupción institucional en el mercado de capitales”. El lunes NML presentará su réplica y a partir del martes Griesa deberá emitir su decisión.

Subnotas

-

Apoyos al planteo argentino

› Por Cristian Carrillo

(Versión para móviles / versión de escritorio)

© 2000-2022 www.pagina12.com.ar | República Argentina

Versión para móviles / versión de escritorio | RSS ![]()

Política de privacidad | Todos los Derechos Reservados

Sitio desarrollado con software libre GNU/Linux