Tai Chi Swap

› Por Néstor Restivo

El acuerdo swap o de intercambio firmado entre las bancas centrales de Argentina y China podría activarse muy pronto y es la principal vía hoy para fortalecer las reservas monetarias. El ministro de Economía, Axel Kicillof, estuvo la semana que pasó en Beijing y se habló del tema. Fue acordado en julio –en el marco de la visita del presidente Xi Jinping a Buenos Aires– en un contexto en el cual se elevó a “estratégico integral” el status de la relación bilateral, se atiende la batalla que libra el país contra los fondos buitre y la restricción externa (dificultad para tener un saldo positivo de divisas), y a mediano plazo revela la importancia que va adquiriendo el renminbi en la economía global: la moneda de la República Popular es hoy la segunda en importancia en financiación de operaciones de comercio exterior (aunque aún la sexta en pagos) y varios bancos centrales ya analizan qué porcentaje de yuanes compondrán sus reservas.

El 18 de julio último, el Banco Central anunció la firma con su similar de la RPCh de un nuevo swap de monedas locales por un monto equivalente a 11.000 millones de dólares y a tres años de plazo, “con el objetivo de mejorar las condiciones financieras para promover el desarrollo económico y el comercio entre ambos países”. El acuerdo, según el comunicado 50421 del organismo monetario, “impulsará la relación bilateral” y “el BCRA podrá solicitar al Banco Central de China desembolsos por hasta 70.000 millones de renminbi y depositar el equivalente en pesos, con un plazo de reintegro de hasta doce meses. El intercambio tendrá como usos principales facilitar las inversiones en la moneda del país proveedor de fondos y fortalecer el nivel de reservas internacionales de la parte que solicite el desembolso”.

Argentina y China ya tuvieron en 2009-12 un acuerdo similar, pero no llegó a usarse. Siendo confidencial como es de uso en estos casos, sin embargo Cash averiguó que el de ahora contiene cláusulas más flexibles, y que Argentina hará uso de una parte en muy corto plazo (en teoría, al ser un swap, podría pedirlo también China, pero ni el más antichino cree que lo necesite).

De acuerdo con el BCRA, “a diferencia del swap anterior, en éste se han mejorado significativamente las condiciones de uso, flexibilizando plazos, reduciendo costos y autorizando usos adicionales a los que previamente habían sido acordados”. Un ejemplo práctico es que en la permuta anterior el uso de fondos sólo era posible si las reservas llegaban a un “nivel crítico” (no especificado), en tanto ahora se ablandó ese eventual acceso al crédito. Los avances, dijo el comunicado oficial, se basan “en el proceso de internacionalización del yuan alcanzado en los últimos años, tendiente a convertirlo en una de las principales monedas de reserva mundial. Su volumen de pagos ya ha desplazado a otras monedas de reserva tradicionales, como el franco suizo”.

En el marco de la disputa con los fondos buitre y por la definición sobre si Argentina ingresó o no en default, muchos críticos al Gobierno sugirieron que ese acuerdo con la segunda economía mundial y con el segundo socio comercial de Argentina no servía porque el renminbi “no es convertible”. En verdad, puede convertirse libremente, aunque en forma regulada y limitada, a dólares, euros o cualquier otra moneda en plazas como Hong Kong (China), Londres, Moscú o Singapur. Por otro lado, bancos centrales como por ejemplo los de Chile o Bolivia ya tienen hasta 2 por ciento de sus reservas en yuanes y se contabilizan como moneda dura. Y bancos centrales de países líderes estudian estrategias en esa línea.

Tanto por el fortalecimiento de reservas, en un momento difícil para la economía argentina en cuanto a acceso a divisas, como por el litigio por la deuda, el acuerdo con China puede resultar clave, mal que les pese a quienes ahora tratan de esmerilar, también, la relación con el país asiático.

Si en el acuerdo 2009-12 había cláusulas más específicas para su uso, en el actual hay más facilidad que un país lo pida al otro, que desde ya se reserva el derecho de aceptar o no. También hay más elasticidad de montos y plazos a pedir. La tasa a pagar por el préstamo de reserva será del 6 por ciento anual y el plazo de devolución es de al menos un año. Así, mejora opciones que tiene Argentina como los intercambios con el Banco de Francia o los Repo (pactos de recompra) con el Banco de Basilea, donde el costo es menor pero obliga a devolverlo en menos de un año y se contabiliza contra reservas que ya tiene el BCRA en Suiza; no ingresa dinero fresco.

El acuerdo actual tampoco tiene, como se sugirió para quitarle importancia, ninguna cláusula de las llamada cross default, es decir, que caería si hay una declaración de cesación de pagos de uno de los países. Esa cláusula sí existía en el anterior swap, lo cual marca otra mejora.

El swap apunta claramente a fortalecer reservas con un socio estratégico como China. Con todo, hay otra dimensión a tener en cuenta: la facilitación del comercio exterior evitando el uso del dólar. Este dato, para un balance comercial con China que viene siendo deficitario para Argentina en los últimos años, en 5 a 6 mil millones de dólares anuales, también indirectamente ayuda a mitigar la restricción externa argentina. El acuerdo no lo especifica, pero puede contribuir a la tendencia de muchos países de comerciar en sus propias monedas. Y ello también habla de la importancia creciente del renminbi en el mundo. Uno de los bancos que más han seguido el tema es el HSBC, que ha pronosticado que en 2017 la moneda china será totalmente convertible.

Su gerente de Comercio Exterior en Argentina, Diego Spannaus, dijo a Cash que “hasta 2009 el renminbi tenía uso sólo doméstico, luego se autorizó para operaciones de comercio exterior en algunas ciudades chinas. Se fue liberando a todo el territorio y todas las empresas fueron autorizadas”. También explicó que “las etapas que siguió el renminbi fueron, primero moneda para comercio exterior a partir de 2009; luego moneda de reserva (en proceso), y la expectativa es que sea totalmente convertible. El HSBC cree que lo será en 2017 en todo el mundo”. De acuerdo con el SWIFT (Society for Worldwide Interbank Financial Telecommunication) ya es la segunda moneda en importancia en financiación de operaciones de comercio exterior.

En materia de libre convertibilidad, es decir cuando una moneda puede ser vendida o comprada libremente a precios de mercado, sigue siendo parcialmente convertible y regulado. El FMI estableció que para que una divisa sea computable como reserva internacional debe gozar de total convertibilidad, como el dólar, el euro, el yen, la libra británica y el franco suizo. Pero de a poco el renminbi va en esa senda. En Hong Kong, por ejemplo, hay un límite diario para cambiar hasta 20.000 yuanes, que cotizan hoy a 6,2 por dólar. Es una moneda que en los últimos años se reavaluó y ha sido muy estable, con movimientos muy lentos.

El HSBC hace operaciones en pesos y yuanes en lugar del dólar o del euro para comerciar con China desde 2010 por el equivalente a varios millones de dólares al mes, y con tendencia al alza (igual que el propio comercio bilateral, que crece a una tasa mayor al del intercambio con Brasil, todavía el primer socio comercial de Argentina).

En ese tipo de operaciones, el importador argentino paga en pesos y se facilita que al exportador se le pague en yuanes en China, simplificando los pagos y cobros a empresarios argentinos y chinos. Si un empresario argentino quiere importar algo de China, debe estar registrado en el régimen de Declaración Jurada Anticipada, entrega los pesos correspondientes al banco y éste gira a China en renminbi. O bien pide una financiación sin pagar nada en ese momento, el banco gira el dinero y a los 90, 120 días, cuando sea el plazo y recibe la mercadería, paga en pesos (más los intereses) la importación. Es una ventaja para los dos países: ni el importador ni el exportador deben ya hacerse de dólares o euros para hacer la operación. Incluso, en China, si lo hacen en renminbi le dan un descuento. Y a la Argentina, por el déficit comercial citado, también le resulta provechoso para ahorrar uso de dólares.

Hace casi dos años, cuando el banco chino ICBC anunció su llegada a Argentina al comprar el Standard Bank, sus autoridades anunciaron en Buenos Aires que trabaja financiando en renminbi y pesos a demanda de clientes. El ICBC opera más de mil millones de renminbi por año en operaciones de comercio en monedas locales, dijo entonces Jiang Jianqing, líder del grupo y quien vino especialmente a Buenos Aires a hacer el anuncio, así como vino también en julio último acompañando al presidente Xi Jinping.

Los bancos centrales de Argentina y Brasil tienen firmado un Sistema de Monedas Locales, que homologó a 25 bancos para operar en importaciones y exportaciones bilaterales en pesos o reales. Cada día se publica la paridad fijada y luego compensan entre ellos el saldo en divisas. Es distinto del swap con China, que prioriza las reservas. Pero también apunta a evitar el costo extra del uso de dólares o euros en el comercio entre países que no controlan esas monedas.

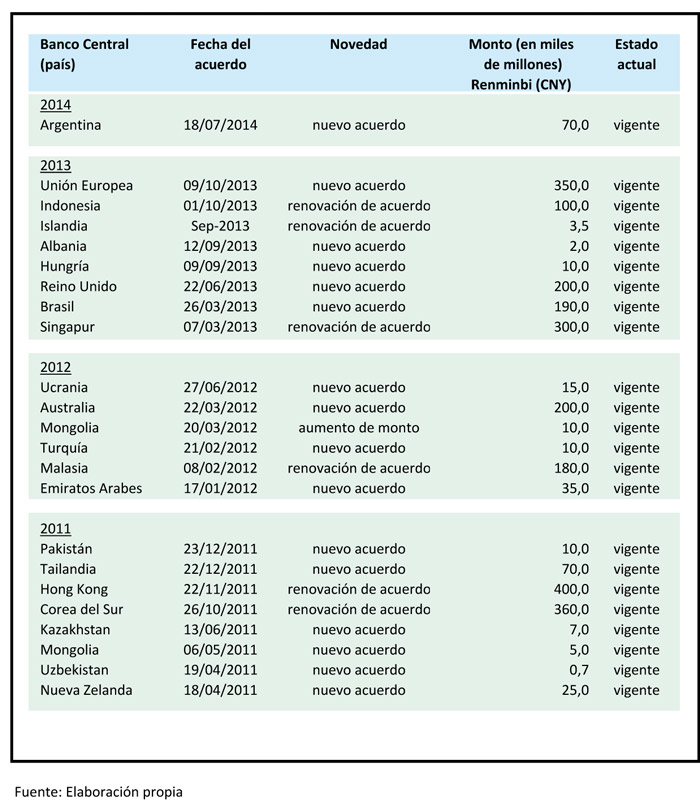

Acuerdos Bilaterales de Swap firmados por el Banco Central de China

(Versión para móviles / versión de escritorio)

© 2000-2022 www.pagina12.com.ar | República Argentina

Versión para móviles / versión de escritorio | RSS ![]()

Política de privacidad | Todos los Derechos Reservados

Sitio desarrollado con software libre GNU/Linux