FINANZAS › UN TRIBUNAL DE NUEVA YORK INTERPRETó EL PARI PASSU CASTIGANDO A LA MAYORíA DE LOS ACREEDORES

Fallo de buitres

En una insólita explicación del pari passu, que implica iguales condiciones para los acreedores, la Justicia neoyorquina privilegió a los fondos buitre sobre los tenedores de deuda que aceptaron el canje de los bonos en default.

› Por Cristian Carrillo

“El prestatario de Tom, Dick y Harry no puede decir que va a pagarle a Tom y a Dick en su totalidad y, si le sobra algo, pagarle a Harry. Pero, si no hay suficiente dinero para todos, el prestatario enfrenta la denominada cláusula ‘pari passu’ para que les pague a los tres con la misma base. Si la deuda original total es de 50.000 dólares, repartidos 20.000 para Tom y 15.000 para Dick y Harry, pero los fondos del prestatario ascienden a sólo 30.000, debe pagar en proporción a las partes. Es decir, 12.000 para a Tom y 9000 al resto.” Esta es la interpretación del principio jurídico que realizó Andreas Lowenfeld, profesor de Leyes Económicas Internacionales de la Universidad de Oxford.

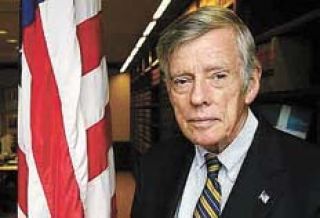

La cláusula de pari passu y la explicación de Lowenfeld fue reinterpretada por los fondos buitre en una nueva arremetida contra Argentina, a partir de un fallo del Juzgado del Segundo Distrito de Nueva York a cargo de Thomas Griesa, y que fue acompañado por la Cámara de Apelaciones de esa jurisdicción. El principio de pari passu, que en latín significa “con igual paso”, es utilizado en temas relacionados con deudas –tanto entre personas físicas como jurídicas– al determinar igualdad de derechos de cobro entre todos los involucrados. El fallo de Griesa que convalidó la Cámara sostiene que el país está discriminando a los bonistas que no ingresaron en las dos reestructuraciones de la deuda en default, la de 2005 y la posterior de 2010.

La interpretación de Lowenfeld realizada por los fondos NML Capital, Blue Angel, Aurelios y Elliot Managment –de acuerdo con el fallo– es que el Estado argentino, que viene pagando puntualmente su deuda reestructurada, tiene recursos para repartir entre todos, incluyendo los tenedores de bonos defolteados. La presentación, de escasa solidez argumentativa, pide que se realice el pago a prorrata (proporcional) sobre la base de recursos disponibles del Estado nacional a todos los tenedores de bonos argentinos, lo que derivó en que la Cámara, ante la dificultad que conlleva este tipo de operación, solicitó a Griesa que establezca algún tipo de cálculo para esa proporcionalidad.

La discusión que se plantea en torno del fallo no es la legitimidad de este principio, sino la inequidad que se plantea en el uso de la cláusula por parte de fondos que buscan obtener una ventaja con su aplicación. El canje de deuda fue abierto a todos los tenedores de títulos públicos en cesación de pagos. El resultado fue un nivel de aceptación de 93 por ciento del universo de bonistas. El resto está en poder casi en su totalidad de fondos buitre, cuyo negocio es comprar por centavos lo que luego quieren hacer valer por su valor nominal más intereses y punitorios. Es decir, siguiendo el razonamiento de Loernfeld, Tom y Dick aceptaron un recorte de su deuda para adaptarse a los fondos con que contaba el deudor, pero Harry no. Es Harry (fondos buitre), entonces, el que no accede a la proporcionalidad en el pago a prorrata del prestatario.

El pedido de los fondos buitre conlleva una situación de extrema inequidad: solicitan que se le pague el ciento por ciento y que se concrete, de ser necesario, utilizando los fondos que fueron destinados para cumplir con el 93 por ciento de los bonistas que aceptaron de buena fe la quita de capital. Por un lado, los deja en una situación de privilegio, abriendo la puerta a demandas de parte de los que ingresaron, y, por otra parte, deteriora la capacidad de pago del país. En esto se basó el amparo presentado por la Argentina, rechazado por la Cámara de Apelaciones de Nueva York. Lo paradójico es la desidia de la comunidad financiera internacional, ya que esta situación hace peligrar toda futura reestructuración de deuda pública o privada

(Versión para móviles / versión de escritorio)

© 2000-2022 www.pagina12.com.ar | República Argentina

Versión para móviles / versión de escritorio | RSS ![]()

Política de privacidad | Todos los Derechos Reservados

Sitio desarrollado con software libre GNU/Linux