ECONOMíA › PANORAMA ECONOMICO

Otro modelo agotado

› Por Raúl Dellatorre

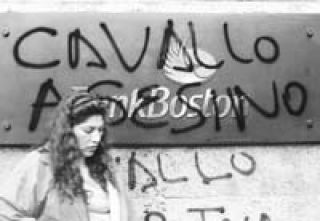

Dos gobiernos argentinos, a lo largo de los últimos doce años, privilegiaron el pago de la deuda externa por sobre cualquier otro objetivo de política. La consecuencia hoy está a la vista: un país cuya economía se consumió a sí misma para terminar, de todos modos, en cesación de pagos, con una deuda varias veces superior a la del inicio del proceso. Paradójicamente, a días del estallido que terminó con aquel modelo, el país parece ingresar en otro callejón sin salida, el de resolver los compromisos del sistema financiero con titulares de depósitos por 46.400 millones de dólares y 18.400 millones de pesos. Sobran elementos para pensar que hay un riesgo cierto de que si ése fuera el objetivo excluyente, la culminación del proceso podría ser tan trágica como el capítulo que acaba de terminar: una economía desquiciada y, probablemente, ahorristas frustrados.

Un sistema financiero cuyo principal objetivo es devolver los depósitos, está condenado a la desaparición, repetían dos responsables de bancos de capital nacional en estos días. El problema es que la desaparición del sistema no es consecuencia de una coyuntura desfavorable, o de un brote colectivo de desconfianza de los ahorristas. Es el destino al que, tarde o temprano, iba a llegar este sistema financiero, creado por la dictadura militar en 1977, y rediseñado por el modelo de convertibilidad. Un sistema concentrado en pocas manos, extranjerizado y puramente especulativo, que paulatinamente les fue cerrando el acceso al crédito a los sectores productivos. Un sistema que arrojó una elevadísima acumulación de renta financiera en favor de un pequeño núcleo de bancos, pero que no cumplió su misión de financiar la inversión productiva. Con la explosión del modelo neoliberal, no sólo estalló la convertibilidad como sistema monetario. También reventó el sistema financiero.

Pero mientras que con respecto a la convertibilidad el gobierno planteó un esquema que lo sustituirá –la flotación cambiaria– y el régimen de transición –un tipo de cambio fijo a 1,40–, en relación con el sistema financiero ni siquiera se reconoce que el actual está acabado. Mucho menos se propuso un modelo sustituto, y en consecuencia tampoco el camino de transición hacia el mismo. En ese marco, el corralito terminó acorralando a la clase política y aun a la dirigencia empresaria, que todavía no se atreven a dar el debate. Casi un calco de lo que sucedía con la convertibilidad hasta hace poco menos de seis meses: todos sabían que se moría, pero hablar de ello estaba prohibido.

Sin ese debate ni definiciones sobre el futuro del sistema financiero, el gobierno queda rengo para plantear un esquema de reactivación. No hay crédito, el consumo está restringido por las dificultades para la circulación monetaria. Las empresas han convertido en estos días en una práctica habitual el retraso en el pago de sueldos, y el presupuesto nacional aportará otra cuota a la depresión cuando se anuncie con nuevos recortes para este año. La cadena de pagos está rota en varios tramos, y no solamente por el prolongado feriado bancario de las últimas semanas. Para peor, el modelo neoliberal deja como herencia una estructura productiva ultradependiente de insumos importados, que ahora no sólo se encarecen sino que deben pagarse “cash” para conseguirse. Muchos se preguntan cuál será la vía por la que canalizarán sus ahorros los argentinos. Seguramente, por mucho tiempo, no será el sistema bancario local. Entonces, ¿cómo se recupera el funcionamiento de este sistema financiero?

Pedro Pou, el ex presidente del Banco Central que esculpió con los últimos retoques este sistema financiero que perece, solía postular que con una banca predominantemente extranjera era innecesario que la autoridad monetaria cumpliera el rol de prestamista de última instancia, porque aquellos bancos internacionales responderían con el respaldo de sus casas matrices. Resultó falso. Cuando la necesidad aprieta, la banca extranjera mira para otro lado, prefiriendo que el sistema estalle antes de arriesgar capital propio en la devolución de los depósitos. Como un agente de control bobo, el Banco Central observó pasivamente cómo estas entidades cancelaron, a lo largo de los últimos meses, sus cuentas con las casas matrices retirando el dinero del país, mientras que solicitaban redescuentos (préstamos) al propio Banco Central para cubrir sus necesidades de liquidez. Una práctica legal, por cierto, pero no por ello menos perversa. Son esos mismos bancos extranjeros los que hasta ayer los “analistas financieros” señalaban como los “más perjudicados por las draconianas resoluciones del gobierno argentino”. Analistas de la agencia calificadora Moody’s y del banco de inversión BCP Securities, desde Madrid y Nueva York, respectivamente, esgrimieron ese argumento para señalar que una eventual retirada de los bancos norteamericanos o españoles del país estaría plenamente justificada.

El gobierno se ve así sometido a presiones cruzadas. La actitud amenazante de los bancos extranjeros, aunque sea por boca de terceros; la de los bancos locales, públicos y privados, que penden de un hilo tan fino como la credibilidad que genera el cronograma del corralito; y los ahorristas, que a base de cacerolazos han descubierto una herramienta para atemorizar al gobierno, pero ineficaz todavía para recuperar sus depósitos. Lo preocupante es que no tenga un plan propio, y trate de encontrar una salida en un inexistente camino intermedio que conforme parcialmente a cada parte. La dura realidad es que no hay solución bajo este esquema, y que sobre esta base no hay posibilidades de recomponer el sistema financiero.

Quizás haya llegado el momento de imaginar una solución que independice la solución al corralito de la conformación de un nuevo sistema financiero. Este último requerirá de una nueva Ley de Entidades Financieras, distinta a la concebida en 1977. Y de instituciones que arranquen de cero. Si los bancos internacionales no están dispuestos a aportar su capital, no tiene sentido seguir haciendo esfuerzos para “atraerlos”, ni privarse de hacer una política propia para “no ahuyentarlos”. Para los ahorristas, la solución seguramente resultará similar a la actual, en cuanto a una devolución escalonada y a mediano plazo. Pero deberá ser formulada sobre bases creíbles. Es, precisamente, de lo que carece el actual esquema.

Un sistema financiero cuyo principal objetivo es devolver los depósitos, está condenado a la desaparición, repetían dos responsables de bancos de capital nacional en estos días. El problema es que la desaparición del sistema no es consecuencia de una coyuntura desfavorable, o de un brote colectivo de desconfianza de los ahorristas. Es el destino al que, tarde o temprano, iba a llegar este sistema financiero, creado por la dictadura militar en 1977, y rediseñado por el modelo de convertibilidad. Un sistema concentrado en pocas manos, extranjerizado y puramente especulativo, que paulatinamente les fue cerrando el acceso al crédito a los sectores productivos. Un sistema que arrojó una elevadísima acumulación de renta financiera en favor de un pequeño núcleo de bancos, pero que no cumplió su misión de financiar la inversión productiva. Con la explosión del modelo neoliberal, no sólo estalló la convertibilidad como sistema monetario. También reventó el sistema financiero.

Pero mientras que con respecto a la convertibilidad el gobierno planteó un esquema que lo sustituirá –la flotación cambiaria– y el régimen de transición –un tipo de cambio fijo a 1,40–, en relación con el sistema financiero ni siquiera se reconoce que el actual está acabado. Mucho menos se propuso un modelo sustituto, y en consecuencia tampoco el camino de transición hacia el mismo. En ese marco, el corralito terminó acorralando a la clase política y aun a la dirigencia empresaria, que todavía no se atreven a dar el debate. Casi un calco de lo que sucedía con la convertibilidad hasta hace poco menos de seis meses: todos sabían que se moría, pero hablar de ello estaba prohibido.

Sin ese debate ni definiciones sobre el futuro del sistema financiero, el gobierno queda rengo para plantear un esquema de reactivación. No hay crédito, el consumo está restringido por las dificultades para la circulación monetaria. Las empresas han convertido en estos días en una práctica habitual el retraso en el pago de sueldos, y el presupuesto nacional aportará otra cuota a la depresión cuando se anuncie con nuevos recortes para este año. La cadena de pagos está rota en varios tramos, y no solamente por el prolongado feriado bancario de las últimas semanas. Para peor, el modelo neoliberal deja como herencia una estructura productiva ultradependiente de insumos importados, que ahora no sólo se encarecen sino que deben pagarse “cash” para conseguirse. Muchos se preguntan cuál será la vía por la que canalizarán sus ahorros los argentinos. Seguramente, por mucho tiempo, no será el sistema bancario local. Entonces, ¿cómo se recupera el funcionamiento de este sistema financiero?

Pedro Pou, el ex presidente del Banco Central que esculpió con los últimos retoques este sistema financiero que perece, solía postular que con una banca predominantemente extranjera era innecesario que la autoridad monetaria cumpliera el rol de prestamista de última instancia, porque aquellos bancos internacionales responderían con el respaldo de sus casas matrices. Resultó falso. Cuando la necesidad aprieta, la banca extranjera mira para otro lado, prefiriendo que el sistema estalle antes de arriesgar capital propio en la devolución de los depósitos. Como un agente de control bobo, el Banco Central observó pasivamente cómo estas entidades cancelaron, a lo largo de los últimos meses, sus cuentas con las casas matrices retirando el dinero del país, mientras que solicitaban redescuentos (préstamos) al propio Banco Central para cubrir sus necesidades de liquidez. Una práctica legal, por cierto, pero no por ello menos perversa. Son esos mismos bancos extranjeros los que hasta ayer los “analistas financieros” señalaban como los “más perjudicados por las draconianas resoluciones del gobierno argentino”. Analistas de la agencia calificadora Moody’s y del banco de inversión BCP Securities, desde Madrid y Nueva York, respectivamente, esgrimieron ese argumento para señalar que una eventual retirada de los bancos norteamericanos o españoles del país estaría plenamente justificada.

El gobierno se ve así sometido a presiones cruzadas. La actitud amenazante de los bancos extranjeros, aunque sea por boca de terceros; la de los bancos locales, públicos y privados, que penden de un hilo tan fino como la credibilidad que genera el cronograma del corralito; y los ahorristas, que a base de cacerolazos han descubierto una herramienta para atemorizar al gobierno, pero ineficaz todavía para recuperar sus depósitos. Lo preocupante es que no tenga un plan propio, y trate de encontrar una salida en un inexistente camino intermedio que conforme parcialmente a cada parte. La dura realidad es que no hay solución bajo este esquema, y que sobre esta base no hay posibilidades de recomponer el sistema financiero.

Quizás haya llegado el momento de imaginar una solución que independice la solución al corralito de la conformación de un nuevo sistema financiero. Este último requerirá de una nueva Ley de Entidades Financieras, distinta a la concebida en 1977. Y de instituciones que arranquen de cero. Si los bancos internacionales no están dispuestos a aportar su capital, no tiene sentido seguir haciendo esfuerzos para “atraerlos”, ni privarse de hacer una política propia para “no ahuyentarlos”. Para los ahorristas, la solución seguramente resultará similar a la actual, en cuanto a una devolución escalonada y a mediano plazo. Pero deberá ser formulada sobre bases creíbles. Es, precisamente, de lo que carece el actual esquema.

(Versión para móviles / versión de escritorio)

© 2000-2022 www.pagina12.com.ar | República Argentina

Versión para móviles / versión de escritorio | RSS ![]()

Política de privacidad | Todos los Derechos Reservados

Sitio desarrollado con software libre GNU/Linux