CREDITOS

Los créditos hipotecarios

están disponibles para una franja reducida del mercado potencial

La

financiación sigue con acceso restringido

La

situación laboral de inestabilidad y la falta de ahorros acumulados

por parte de las familias de ingresos medios y bajos sin casa propia

impone una barrera difícil de superar. Los bancos siguen eligiendo clientes

jóvenes y solventes, no conformes con la garantía de hipotecar la vivienda.

Condiciones y requisitos vigentes en el mercado.

Por Liliana Sánchez

Concretar

el sueño de la casa propia a través de un crédito

hipotecario está cada vez más lejos de la mayoría.

Una combinación de factores compuesta por elevadas tasas de interés,

sobrevaluación de las viviendas y una serie de requisitos exigidos

por los bancos hace que sólo puedan acceder a los préstamos

quienes tienen un nivel de ingresos medio o medioalto.

Al mismo tiempo, la ausencia de líneas de créditos blandos

o con mayores facilidades, inclusive por parte de los bancos oficiales,

provoca la exclusión del mercado de créditos hipotecarios

de una amplia franja de la población. No obstante y pese a estas

limitaciones, el stock de préstamos hipotecarios continuaba una

leve tendencia ascendente hasta septiembre de 2000 (0,9 por ciento más

en relación con el mes anterior), según el último

registro elaborado por la Asociación de Bancos de Argentina (ABA).

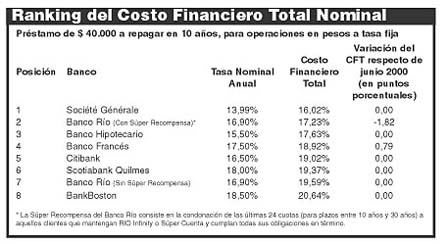

Un crédito hipotecario, tomado en cualquier entidad financiera,

no está compuesto sólo por el capital y los intereses,

porque los bancos arman un paquete en el que junto al dinero efectivamente

prestado y la tasa nominal anual que cobrarán, incluyen también

el pago de seguros (de vida, incendio y desempleo), apertura y mantenimiento

de cuentas, evaluación y tasación de la propiedad, envío

de resúmenes, con todo lo cual se define el Costo Financiero

Total. Este puede variar de un banco a otro, pero si el deudor decide

prorratear estos gastos a lo largo del préstamo, la cuota resultante

que deberá abonar será mayor.

Hay otros factores que también contribuyen a aumentar o a disminuir

la cuota tales como si el crédito es otorgado en dólares

o en pesos, la tasa es fija o variable, o si el plazo es de 10 o 20

años. La tasa fija está hoy un punto por encima de la

variable, y los préstamos en dólares resultan más

baratos. Un mayor plazo de repago posibilitará cuotas menores,

pero como la cancelación del capital se hará más

lenta y se cobrarán más intereses, finalmente se terminará

devolviendo bastante más que lo solicitado.

Para todos los casos hay que contar al menos con el 20 por ciento del

valor de la propiedad que se quiere comprar, porque los bancos financian

sólo hasta el 80 por ciento. Otro dato que incidirá sobre

las cuotas es el sistema de amortización elegido. Si se trata

del sistema francés (al que adhieren la mayoría de las

entidades), las cuotas son parejas a lo largo de todo el préstamo;

aunque durante los primeros años, el mayor componente de pago

estará destinado a los intereses. En cambio, con el sistema alemán

la amortización de capital es más alta al principio, por

lo cual las cuotas son decrecientes. De todos modos, conviene tener

en cuenta que una diferencia de 5 puntos porcentuales entre un crédito

y otro significa pagar, entre intereses y gastos durante 10 años,

aproximadamente 14.000 pesos en más o en menos.

Se

busca joven y solvente Los bancos apuntan a un perfil de cliente

cuya capacidad de repago esté garantizada. “Lamentablemente,

le siguen prestando plata al que tiene plata, no al que la necesita.

Buscan un cliente que prácticamente no existe, el cliente ideal

que le cierre toda la carpetita, que entre hoy y mañana le salga

aprobado el crédito”, observa Angel Dimeo, secretario de

Medios Publicitarios de la Cámara Inmobiliaria Argentina. Además,

reconoce que existe un sobrestock de propiedades, lo cual empuja los

precios hacia abajo, aunque la mayoría están sobrevaluadas;

y para darle un mayor impulso al mercado “los créditos tienen

que bajar, las tasas son altas a nivel internacional y no tendrían

que ser más altas que en otros lados”.

Normalmente, los bancos establecen cuotas que no superen el 35 por ciento

del ingreso que percibe el solicitante del crédito. Tampoco quieren

gente mayor; para pedir dinero hay que tener menos de 59 años

y unaantigüedad laboral de un año como mínimo. En

cuanto al nivel de ingreso, no exigen formalmente una suma determinada

como base, sino que la segregación se genera espontáneamente

por el tamaño de los compromisos que se deben asumir para acceder

al crédito.

“A modo orientativo, la cuota promedio que debería pagar

quien toma un crédito hipotecario en la actualidad asciende a

593 pesos para créditos en dólares a tasa variable a 10

años de plazo, y a 453 si el plazo se extiende a 20 años”,

concluye un informe elaborado por la Secretaría de Defensa de

la Competencia y del Consumidor, y está referido a un préstamo

de 40.000 pesos.

Partiendo de los datos obtenidos en la última Encuesta Permanente

de Hogares (Indec, mayo de 2000), sobre ingresos declarados por la población

de Capital y Gran Buenos Aires, la proyección indica que 6 de

cada 10 habitantes tiene un ingreso de hasta 500 pesos, con lo cual

quedan excluidos del mercado de créditos hipotecarios. Para esta

franja poblacional tampoco hay alternativas en los bancos oficiales.

El Banco Hipotecario ofrece básicamente dos líneas de

créditos, una denominada 50 y 50 (se financia la mitad del valor

de la propiedad), y otra de acceso inmediato, a 20 años de plazo

si es en dólares, o 15 años si es en pesos; y la financiación

puede cubrir hasta el 80 por ciento del precio de la vivienda. En ambos

casos hay que justificar un ingreso mínimo de 800 pesos, por

cuanto las cuotas serían de 268 pesos por cada 15.000 pesos,

o de 233 dólares por cada 15.000 dólares.

Entretanto, en el Banco Ciudad las opciones no difieren demasiado. Por

cada 10.000 dólares solicitados a 20 años se deberán

pagar 111,52 pesos; y si son 10.000 pesos, el cálculo asciende

a 125,93 pesos.